出海,早已成为业内共识,一些较早布局海外的企业,也抢占了市场先机。最近这几年,国内市场受集采、DRG 政策实施、产业周期波动等因素影响,出海更成热门。能力强的,去欧美日等发达国家;能力中等的,去东南亚、非洲、中东、南美等大多发展中国家。本文主要探讨:各家IVD企业海外收入及占比?主要销售国家和地区?哪些热销产品?销售子公司和团队情况?不同国家和地区市场特点、注册要求?对出海诉求及模式分析?为了解国内IVD产业2023年出海趋势,黄工特整理了此份榜单,供大家参考。1. 有50%的IVD上市或挂牌企业,涉足海外业务。2. 2023年海外收入最高的,是深圳迈瑞医疗,约135.50亿元;出口导向型企业,即海外收入占公司总营收最大的,是杭州奥泰生物,占比92.02%。3. 榜单中52家IVD相关企业,海外收入中位数为145112290.42元,即1.45亿,有14家企业低于此数据;海外占比中位数为9.48%,约10%左右,有26家企业低于此数据。4. 2023年海外收入TOP10中,广东企业占一半;海外占比TOP10中,浙江占一半,其次北京。两者同时进入TOP10,理邦仪器、诺禾致源。1.榜单企业来源:107家IVD相关上市或挂牌企业。由于美股、港股会计准则与大陆有很大差异,展示的财务指标、数据、内容相差很大。对于未披露海外收入数据的,或未产生海外收入数据的,未收录比较。2.部分企业,对海外收入的定义不同。统一以大陆以外作为标准,进行统计。3.本份榜单,主要数据来源是各家企业披露的2023年度报告。对于未披露年报企业,未收录比较。4.榜单中增加了数据条格式,便于大家直观了解趋势变化。排序标准,以企业海外收入的绝对值大小。

这一部分内容,专业性较高,仅做一些概述。根据各国经济水平、人口特征、医疗体系、法规准入、地区差异等,一般将出海划分成8个区域,北美(美国+加拿大)、欧洲(西欧)、日本、中东(西亚+北非)、东南亚、拉美、东欧(俄罗斯)、非洲。下表各细分市场规模测算数据,可以作为参考。海外市场,比如发达地区,北美、西欧、日本等,主要是免疫、分子和POCT的需求量较大。北美主要是美国,是全球最大医疗器械市场,占市场份额40%左右。2022年,美国GDP25.46万亿美元,人均GDP7.65万美元,总人口3.4亿,老龄化率17%,人均医疗支出13341美元,医疗支出占GDP比重约17%。美国的注册门槛是最高的,不过支付能力强,检测项目丰富。目前,国内IVD企业进入美国市场,主要以较低门槛的POCT产品为主。中国企业进入美国市场,主要有3条路:①收购或新设当地子公司;②与当地知名经销商ODM合作;③为当地企业OEM代工。其他区域市场特征,在文末参考资料里,有详细叙述,感兴趣可以咨询黄工。各家IVD上市公司出海概览

2023年海外收入13549864794.00元,海外占比38.79%。截至 2023 年 12 月 31 日,迈瑞营销人员有 4,578 人。在国内超过 30 个省市自治区均设有分公司,在境外约 40 个国家拥有子公司,产品远销 190 多个国家及地区。公司已成为美国、英国、意大利、西班牙、德国、法国等国家的领先医疗机构的长期合作伙伴。总部设在中国深圳,在北美、欧洲、亚洲、非洲、拉美等地区设有 62 家境外子公司;在国内设有 26 家子公司、30 余家分支机构;已建立起基于全球资源配置的研发创新平台,设有十二大研发中心,分布在深圳、武汉、南京、北京、西安、成都、杭州、美国硅谷、美国新泽西、美国明尼苏达、芬兰海肽和德国德赛,形成了庞大的全球化研发、营销及服务网络。迈瑞采取不同销售模式,一方面是由当地市场环境决定。在部分国家和地区,因为行业发展历史、终端客户采购习惯等原因,行业普遍采取直销模式,难以找到良好的经销商资源,公司在这些区域主要采取直销模式;另一方面,公司对拥有良好经销商资源的地区和难以依靠直销团队全面覆盖的客户,采取经销模式,有利于充分发挥经销模式的优势,提升公司的产品覆盖范围、提高客户满意度,进而提升公司整体的市场影响力和销售规模。公司在中国以经销为主、直销为辅,绝大部分产品均通过公司遍布全国的经销网络进行销售,少部分由公司向窗口医院、民营集团、战略客户及政府部门等终端客户直接销售。迈瑞在美国以直销为主。拥有自己的销售团队,直接从终端客户获取市场信息,通过投标、商业谈判等方式获取订单,并与客户签订销售合同销售商品。直销产品覆盖各个级别的医疗机构,包括大型医疗集团、医联体、私立医院、私人诊所、私人手术室、大学医院、专科医院、GPO 采购组织等。在欧洲地区,根据不同国家的行业特点,采取直销和经销共存的销售模式,部分国家以直销为主,部分国家以经销为主。公司在其他国家和地区主要采取以经销为主、直销为辅的销售模式。在体外诊断领域,突破了超过 450 家全新高端客户,除此以外,还有超过 110 家已有高端客户实现了更多产品的横向突破,涵盖部分当地顶级教学医院/大型实验室等,以及多个国际头部医院。包括迪拜顶级医院谢赫哈利法医学城综合医院、意大利 TOP 6 的帕维亚大学教学医院;此外,还包括西班牙、克罗地亚、爱沙尼亚、土耳其等多国教学医院或大型公立集中化医院。还包括 106 家第三方连锁实验室,如巴西 TOP 5 的连锁集团 AFIP、中东最大的连锁集团 ASTER、阿联酋最大的私营医疗保健公司 NMC Healthcare、欧洲 TOP 2 的连锁实验室 Cerba 集团、意大利最重要的私立医院集团之一 Humanitas、罗马尼亚 TOP 1 的高端私立医院集团 Medlife、土耳其最大的私营医疗保健公司之一 Medicana、埃及最大的连锁实验室 IDH Group、位于哈萨克斯坦、中亚最大的私立实验室连锁集团 Invivo、菲律宾 TOP 1 的连锁实验室 Hi-Precision Diagnostics、印度尼西亚头部连锁实验室 Parahita、南非大区级连锁实验室 National Health Laboratory Service、马来西亚最大的连锁试验集团 Innoquest 等各国头部连锁实验室集团。体外诊断业务海外高端连锁实验室成批量突破的势头依然在持续。海外方面,通过并购和自建的方式加快了对海外体外诊断市场生产制造、物流配送、临床支持、IT 服务等本地平台化能力的建设进度,海外中大样本量客户的渗透速度仍在持续加快,全年成功突破了超过 100 家海外第三方连锁实验室,并且通过血球业务线已经建立起来的技术创新和临床价值等各方面的优势,仍在不断加深和海外第三方实验室的合作关系。其中,已经成为拉美第一大实验室 DASA 的独家血球供应商,并将借此机会横向拓展更多业务。在阿联酋一家全球级连锁实验室,迈瑞团队采取自上而下的策略,成为其在沙特阿拉伯、卡塔尔、巴林和阿曼地区的独家血球供应商。在土耳其某家医疗集团,其实验室已装有某国际巨头品牌的设备,迈瑞团队通过细致、贴近客户实际需求的服务,实现了 BC 系列产品的规模性突破。在巴西排名第五的大型私立实验室集团,公司赢下头部的竞争对手,夺得该集团旗下所有 43 家医院的需求项目,并成为巴西血球市场排名第一的品牌。公司已在中国 31 家分公司、50 余家驻地服务站,以及海外 41 个国家和地区部署了直属服务团队。在全球范围内,公司培养和发展了 2,000 多家服务渠道商,遍及全球 190 多个国家和地区,并配备超过 10,000 名拥有服务资质的渠道商服务人员为客户提供服务。同时,公司在海外部署了多个直属备件仓库和培训中心。

在北美,公司拥有专业直销团队,已与美国四大集团采购组织 Vizient、Premier、Intalere 和 HPG 合作,项目覆盖北美近万家终端医疗机构;除此之外,公司在美国还服务于超过八成的 IDN 医联体客户,并与多家大型 IDN 医联体建立了长期合作关系,其中包括 HCA Healthcare、Kaiser Permanente、Tenet Healthcare、Christus Health 等。在欧洲,公司采用了“直销+经销”的销售模式,公司产品持续进入欧洲高端医疗集团、综合医院以及专科医院。在发展中国家如拉美地区,公司采用了经销为主的销售模式,建立了完善且覆盖度广的经销体系,产品进入了多家综合性和专科类医院。 在欧洲市场:并购与本地化营销。2008年,迈瑞医疗收购了美国Datascope的监护仪业务,获得了其在欧洲的分支业务,随后成立了德国、法国和意大利子公司,并转变为本地化营销的直销模式。同年,迈瑞医疗收购了瑞典的呼吸机气体检测知名品牌Artema,进一步扩大了其在生命信息与支持领域的业务范围。2021年,迈瑞医疗以5.45亿欧元收购了芬兰海肽生物(HyTest)100%的股权。HyTest是全球知名的免疫原材料供应商,在心脏标志物、肿瘤标志物、传染病、炎症、血凝等领域拥有广泛的布局和竞争优势。2023年,迈瑞医疗宣布拟通过全资子公司迈瑞荷兰以1.15亿欧元收购德国DiaSys Diagnostic Systems GmbH(简称“DiaSys”)75%的股权。DiaSys是一家在生化试剂、质控品和校准品领域深耕30余年的全球知名体外诊断品牌,生产基地覆盖欧洲、亚太和拉美地区。迈瑞医疗通过在欧洲市场的并购活动为其全球业务扩展提供了技术、市场、研发和供应链等多方面的支持,加速了其在全球医疗器械行业的竞争力提升和市场地位的巩固。在发展中国家市场:经销网络与整体解决方案。迈瑞医疗针对发展中国家医疗资源紧缺及设备采购成本价格敏感特点,在这些国家市场推出具有性价比的产品,确保产品不仅在价格上具有竞争力,同时也能满足当地市场的特定需求。迈瑞医疗在印度、乌兹别克斯坦等国家的医疗机构实现了重大突破,提供了包括监护、麻醉工作站、呼吸机等在内的整体医疗解决方案。此外,迈瑞医疗还在拉丁美洲的巴西、俄罗斯、非洲等地区通过并购和合作,加强了本地化生产、仓储、物流及售后能力。

海外子公司:分别设立于北美、欧洲、拉丁美洲、其他亚洲地区及非洲。

2023年海外收入1711106118.25元,海外占总营收42.16%。其中,美国收入1418039795.67元,占总营收34.94%,占海外收入的82.87%。继续深耕和开拓东南亚、非洲及中东等市场,并先后在越南、菲律宾、印度尼西亚、印度、孟加拉、泰国设立分子公司,海外子公司PTS和Trividia立足本土积极探索和开拓欧美市场的同时也通过投标等方式继续拓展其在墨西哥、非洲等地的业务,通过组建本地销售团队,开发终端药店、扎根国际市场,与国际伙伴建立长期稳定的战略合作关系,同时发展跨境电商业务,在欧洲、北美、东南亚等17个国家拥有了合作海外仓,实现了物流本地化。PTS公司在继续深耕北美市场的同时,也通过投标等方式继续拓展其在墨西哥、非洲等地的业务。Sinocare与PTS、Trividia产品通过协同销售,整合海外营销网络,产品销售覆盖135个国家和地区,已经建立起较为完善的全球化销售渠道。2023年,公司总部与各子公司从愿景到使命到价值观之间的差异出发,稳步推进全球化战略,并提出“One Sinocare 同一个三诺”。通过整合东南亚、南亚六个子公司资源,初步建立了线上和线下协同、跨境和本地电商协同的销售体系,在业务发展的同时加强子公司的合法合规性,为市场的进一步规范化管理打下良好基础,维护公司品牌的声誉和可持续发展。美国子公司PTS和Trividia立足本土积极探索和开拓欧美市场,并通过投标等方式继续拓展其在墨西哥、非洲等地的业务。公司根据国际市场发展趋势和公司市场战略,深化了公司和美国子公司海外销售的协同工作,通过整合双方的优势销售渠道和资源,在各自的成熟市场共同推广SINOCARE、PTS和 TRIVIDIA产品线,积极发展全球伙伴关系,深度推进国际合作,积极践行全球化发展战略,积极培养引进国际化人才,搭建国际化销售网络,与国际伙伴建立长期稳定的战略合作关系。截至目前,公司产品远销海外100多个国家,在全球85个国家与地区完成了产品注册,业务遍布135个国家和地区,为全球市场提供了更多高性价比的优质产品和服务。跨境电商方面,公司已拥有德语、法语、西班牙语等欧洲小语种独立自建网站,同时在eBay、Amazon、AliExpress、Shopee、Lazada、Cdiscount、Jumia、Joom等第三方国际平台开设有店铺,业务覆盖德国、法国、意大利、西班牙、葡萄牙、英国、俄罗斯、日本、加拿大、美国等150多个国家和地区,在欧洲、北美、东南亚等17个国家拥有了合作海外仓,实现了物流本地化。产品类涵盖糖尿病以及其他慢性病相关系列等产品,在欧洲,东南亚等线上商城都占有头部的市场份额,并且被选为亚马逊明星企业、ebayKA客户,在Lazada被选为品牌出海项目血糖类目唯一品牌。PTS公司在继续深耕北美市场的同时,也通过投标等方式继续拓展其在墨西哥、非洲等地的业务。Sinocare与PTS、Trividia产品通过协同销售,整合海外营销网络,产品销售覆盖135个国家和地区,已经建立起较为完善的全球化销售渠道。公司全资子公司PTS共申请美国专利2项,新获18项专利授权,其中美国6项、中国3项、其他国家和地区9项;公司控股子公司Trividia共申请专利10项,其中美国专利1项、中国专利2项、国际专利7项,新获4项专利授权,其中美国2项、其他国家和地区2项。海外子公司:与海外并购标的公司 Trividia 与 PTS 属于同一行业。03 新产业 2023年海外收入69354441.8元,占总营收6.89%。

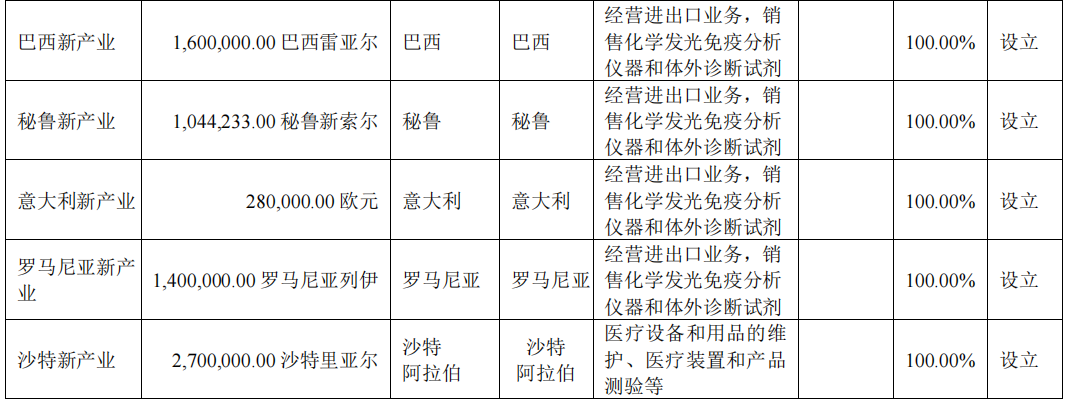

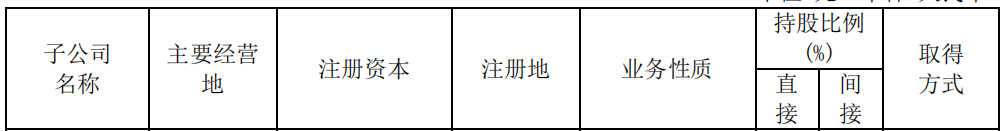

公司于 2010 年成功研发并推出了国产第一台全自动化学发光免疫分析仪。产品已销售至海外 152 个国家和地区。为推动海外市场的发展,公司将海外市场逐步细分,实施区域化管理模式,并深耕海外本地化经营,助力海外业务迈向新阶段,目前公司已完成 10 家海外子公司的设立。海外经销模式为:公司通过广告、展会、客户介绍等方式筛选符合标准的海外经销商,经销商承担各地目标医疗机构的二次营销,并承担接受终端客户预定及供货职能。海外业务方面,报告期内,公司海外市场通过学术推广先行,搭建了国内外专家交流平台,有效提升了 Snibe 品牌的全球影响力。同时,公司将海外市场逐步细分,实施区域化管理模式,每个区域采用独立的营销、售后、市场及商务四位一体模式,强化产品销售与售后人员的联动,提升区域产品服务质量与能力。随着公司产品线扩充,海外渠道也不断增加,进一步提高了产品流通渠道覆盖的广度与深度。公司海外市场借鉴印度子公司经验,继续加大对重点市场国家的支持和投入及本地化运作,在意大利、罗马尼亚、沙特阿拉伯新设立 3 家海外全资子公司,并于 2024 年 1 月完成了印度尼西亚海外子公司的设立,截止目前公司已完成设立 10 家海外全资子公司(不含香港新产业及香港新产业控股),进而推动海外重点区域业务的持续增长。2023 年,海外市场共计销售全自动化学发光仪器 3,564 台,中大型发光仪器销量占比提升至 56.73%,较上年同期增长 20.19 个百分点;随着海外市场装机数量的快速增长及中大型机占比的持续提升,为后续海外试剂业务的增长奠定了坚实基础。海外实现主营业务收入 13.19 亿元,同比增长 36.16%,其中海外试剂业务收入同比增长54.56%,海外仪器类收入同比增长 16.91%;反映了良好的增长趋势。报告期海外试剂类产品收入占海外主营业务收入的比重达 58.04%,同比增加了 6.91个百分点,进而带动海外主营业务综合毛利同比增长 9.86个百分点。2007 年首次通过德国 TÜV SÜD的 ISO13485 医疗器械质量管理体系认证,2017 年作为国内首家化学发光免疫试剂产品获得 FDA 510(K)产品准入的企业进入美国市场。2020 年 12月,公司取得了中国化学发光领域的第一张 IVDR CE 证书。报告期内,公司质量管理体系完成了 MDSAP 五国(美国、巴西、加拿大、澳大利亚、日本)法规的融合,并于 2024 年 2 月取得了 MDSAP 质量管理体系认证,使得公司质量管理体系进一步完善。

2023年海外收入1027397862.47元,占总营收12.87%。公司已实现 243 项医疗器械产品的欧盟 CE 认证,公司海外渠道广阔,已在亚洲、欧洲、北美、中东等 160 多个国家和地区建立了广泛的销售网络。公司马来西亚产能正在建设中,为将来公司业务辐射马来西亚及周边东南亚地区打下稳固基础。在海外市场方面,公司内部设立国际事业部,专注公司产品的海外销售工作。目前公司海外渠道广阔,已在亚洲、欧洲、北美、中东等 160 多个国家和地区建立了广泛的销售网络,通过灵活的渠道销售以及多元化产品组合策略,公司海外销售优势显著,同时公司积极探索海外电商平台的产品销售潜能,挖掘东南亚市场空间,推动业务销售新模式。05 华大智造 2023年海外收入1006086657.42元,海外占比35.09%。 公司员工总数超过 2860 人,覆盖全球五大洲 38 个国家或地区,报告期内新增覆盖 7 个国家或地区,其中研发人员 959 人,占比 33.4%;营销人员 917 人,占比 31.9%。公司在全球布局 9 大研发中心,7 大生产中心以及超 10 个客户体验中心,公司在亚太新加坡、日本、韩国、澳大利亚以及印度等地建立培训中心和物流中心,搭建直销和分销渠道,已经在大科研合作项目和区域本地化临床应用拓展上取得重要突破。业务遍布六大洲 100 多个国家或地区,在全球范围内设置超 10 个客户体验中心,营销团队达到 917 人,同比增长 16.1%,其中海外员工占比达到 40.5%。公司自成立以来即布局全球营销网络,公司基因测序仪业务在海外实现收入 84,850.72 万元,同比增长 41.82%,占基因测序仪业务板块的比例相比2019年度增长超25%,公司测序业务覆盖近70个国家或地区。境外收入占当期销售金额比重为 35.05%,其中美国区域业务占比为 4.82%。公司向境外采购原材料的金额为 30,984.08 万元,占当期采购总额的比例为 21.42%,其中向美国采购原材料的总金额占全部境外采购总金额的比例为 43.45%。亚太区域,基因测序仪业务板块实现收入32,294.66 万元,同比增长 11.39%。公司在缅甸、菲律宾等多个国家或地区实现了首台测序仪装机的突破;T 系列测序仪装机范围覆盖新加坡、日本、韩国、澳大利亚、泰国、马来西亚、中东主要国家,支持各地大规模科研数据产出。报告期内,公司于迪拜成功主办了首届“基因组学未来峰会”,助力各国高质量实现国别基因组平台搭建和数据产出,促进各领域科学家及从业者探索加快基因组学普惠人人的进程;报告期内,公司与新加坡国立癌症中心(NCCS)合作发布了海外首个 DCS lab 实验室,推动公司前沿技术在大人群基因组学、细胞组学、时空组学三大重点领域的本地化布局。为应对亚太区域多语言的复杂市场环境,公司完成了经销商机制体系的搭建,增强了渠道覆盖度,报告期内新增 10 家经销商,实现了在阿曼、巴基斯坦等国家零渠道的突破。此外,公司聚焦多组学应用及解决方案的开发,搭建本地化合作和全球产业生态圈,借助在日本、韩国、澳大利亚、新加坡等地区的客户体验中心加快更多应用开发和验证,开展本地化培训和合作,现已实现与 Agilent、Takara 等上游应用企业达成合作。欧非区域,公司在欧洲多个国家的专利纠纷全面和解,公司可在欧洲区域销售全系列测序产品,通过 DCS Lab 协同模式及 MMHP 等大科学项目的带动作用,DNBSEQ 进入欧洲测序行业的主流市场,公司基因测序业务板块在欧洲区域实现收入 36,689.48 万元,同比增长 48.31%。截至报告期末,基于公司核心测序平台助力 MMHP 项目累计产出 13 万人份数据,提升了公司在微生物领域作为产品和技术支持提供商的影响力。同时,公司持续拓展应用生态圈,西班牙生物技术公司 Sistemas Genomicos 发布了基于 DNBSEQ 测序平台的全外显子及遗传性肿瘤 IVDR产品;瑞士生物技术公司 Alithea Genomics 开发了能够直接适配公司测序平台的免提取和超大规模 RNA 测序文库制备解决方案,将显著改善大规模 RNA 测序的效率与准确性,为科研人员提供得力工具,加速科学研究进展。美洲区域,公司基因测序全线产品在美国开售,以 Complete Genomics 品牌回归美国市场,为生命科学研究和应用转化行业提供多一种选择的权利。公司在美国迅速搭建起一支具有丰富经验且了解美国市场的本地化营销团队,公司在市场拓展、品牌推广及渠道建设方面都在短时间内初见成效,在美洲区域新增客户近 40 家,新增产业生态链 KOL 合作伙伴超 10 家。报告期内,公司在美洲区域实现基因测序仪业务收入 15,866.58 万元,同比增长 160.27%。公司坚持资质和法规先行,为营销和服务的全球化布局保驾护航,报告期内快速实施 DNBSEQ-T7RS、DNBSEQ-G400RS、DNBSEQ-G99RS 等多款基因测序仪以及配套产品认证工作,护航产品在美实现快速上市准入。公司在美国参加多场行业头部会议,包括 JPM、AGBT、ASHG 等,获取了众多意向客户,并已实现包括 DNBSEQ-T7RS、DNBSEQ-T10x4 等十余台 T 系列测序仪的装机,同时还在美国正式发布了DNBSEQ-T20×2 等系列新品,获得全球广泛关注和认可。拉美区域,在巴西圣保罗建立并于 2024 年二季度启用客户体验中心,该中心集实验室与办公于一体,旨在借由该中心辐射整个拉丁美洲区域,为拉美合作伙伴提供更充分便捷的本地化支持服务,更好的发挥区域联动作用。此外,公司与哥伦比亚的基因测序服务提供商合作,辐射哥伦比亚、秘鲁等多个国家或地区,将本地服务商的专业知识和本地服务能力与华大智造先进的 DNBSEQ 技术相结合,提高服务商的测序能力和数据分析能力;公司还与墨西哥基因组学专业中心、智利实验室设备公司达成合作。基于该合作,公司向拉丁美洲的当地合作伙伴提供先进的测序设备和实验室自动化平台,助力扩大基因组学在拉丁美洲的发展,赋能区域医疗健康建设。公司新增产品资质证书 142 项,全球累计获取资质证书 329 项,覆盖中国,欧盟,日本,韩国,澳大利亚,沙特阿拉伯,巴西,马来西亚等 20 多个国家或地区的注册认证,覆盖亚太、美洲、欧非及中亚等地区 90 多个市场的准入资格。国外生产基地主要分布于拉脱维亚,现已启动美国生产基地建设,立足国内布局全球,为公司开拓海内外市场构筑长期、持续、稳定的供应能力。拉脱维亚生产基地已正式启用,占地 7000 平方米,具有产品生产中心、培训中心、物流中心等功能,定位为欧非生产基地,主要负责高通量测序仪器和试剂生产,承接欧非等海外区域的市场需求。报告期内,公司稳步推进拉脱维亚生产基地质量管理体系建设进程,其 ISO13485 证书范围扩增了试剂 IVD,截至目前,已建成能够支撑仪器和试剂 IVD 量产的质量管理体系。与此同时,美国生产基地已正式启动建设,质量管理体系导入美国 FDA 监管体系要求,预计 2024 年上半年完成一阶段质量体系建设,支持科研类仪器投入生产,2024 年底完成二阶段质量体系建设,支持 IVD仪器投入生产。美国制造基地将涵盖研发、装配和国际标准化组织 ISO 制造等功能,以全面提升产品质量标准与生产效率,进一步完善美国供应链,缩短产品交付周期,更高效地赋能美国本地用户,美国制造基地将成为公司继在拉脱维亚建设制造基地后,在海外布局的第 2 个制造基地。2023年营业收入 200,210.77 万元,较上年同期增长 3.97 %,主要系报告期内港澳台及海外地区营业收入增长所致,其中港澳台及海外地区营收 98,536.42 万元,同比增长 22.06%。公司境外销售模式与境内销售模式基本一致,主要采用直销的销售模式。同时,公司境外存在少量经销业务,主要系部分国家和地区公司境外子公司尚无直接覆盖客户能力,故通过与本地经销商开展合作方式进入当地市场。销售模式从国内拓展至中国香港、美国、英国、新加坡、荷兰、日本等,布局全球。公司已组建 AMEA、美洲、欧洲三个海外事业部,在美国、新加坡、英国、德国和日本已有5 个海外实验室的基础上,继续在全球范围内布局新的本地化实验室。未来三年,公司将继续完善海外营销和本地化服务网络和运营体系,抓住基因测序技术通量不断扩大、规模效应越来越强的契机,发挥技术全面先进、质量稳定、运营体系完善等综合优势,策略性地与海外测序服务商进行合作与竞争,进一步实现对海外市场的渗透,提高公司的国际品牌知名度与影响力,成为规模化的全球公司。2023年海外收入958731492.33元,占总营收49.47%,同比增长6.74%。在国际主要销售区域设立子公司,引进本地的专业化人才,通过建立健全国内外的营销网络,提高产品在全球的市场占有率。公司已具备完善的营销网络系统,目前业务覆盖了国内 34 个省份及海外 170 多个国家和地区。秘鲁理邦,由理邦科技、鹏邦医疗于 2023 年 2 月 13 日在秘鲁利马共同出资设立,注册资本为 1000 秘鲁索尔。新成立的秘鲁子公司是理邦全球布局的重要一环,我们的海外子公司已扩展至八家,未来将进一步深化营销与销售的本地化战略。我们不仅构建了国际样板医院,更在全球范围内建立了广泛的海外终端关系网络,覆盖非洲、中东、拉美、亚太、欧洲等地区。本地化推广活动如火如荼,各子公司主办的本土展会更是精彩纷呈。还加大了本地人才队伍的建设与培养力度,公司海外员工本土率已达到 28%。2023年海外收入890526793.23元,海外收入占比20.47%。境外医疗器械资质 352 项,覆盖欧盟、日本、澳大利亚、泰国、沙特阿拉伯、哥伦比亚和巴西等 23 个国家和地区,93 项产品获得欧盟新医疗器械法规(IVDR)CE 资质。无创产前基因检测产品获欧盟、马来西亚、泰国、沙特阿拉伯、英国、印度、澳大利亚等国家和地区资质 43 项,肠癌检测产品获得欧盟 IVDR、巴西、泰国、沙特阿拉伯、哥伦比亚、英国、澳大利亚等国家和地区资质 47 项,助力产品全球推广。欧洲、美洲、亚太等地区合作的海外医疗和科研机构超过 3,000 家,与 30 多个国家和地区的卫生主管机构建立了合作关系。重点拓展香港、丹麦、澳大利亚等海外实验室ISO 15189认可资质。基于公司海外渠道布局,推动中国技术、中国经验、中国标准“走出去”,提升海外尤其是“一带一路”沿线国家的医疗水平和公共卫生防控能力,重点在出生缺陷防控、肿瘤精准防控以及传感染疾病防控方面取得新突破。在海外业务本地化发展方面,公司利用自身技术优势和工程化能力,建立多家本地化实验室。报告期内,公司在沙特的合资公司 Genalive 正式开业,并在 2023 年内成功通过沙特卫生部(MOH)、沙特中央医疗机构认证委员会(CBAHI)审核认证,通过 Genalive 本地精准医学实验室把无创产前基因检测、单基因遗传病携带者检测、新生儿疾病检测、遗传性肿瘤基因检测、传感染病检测等“中国技术”带到中东市场,积极助力沙特精准医学和公共卫生服务发展。报告期内,印尼合营公司(Naleya Genomics Indonesia, NGI)医学检验实验室揭幕运营,目前已获得医疗服务资质和医学实验室资质,为印尼民众提供各类本地化的精准医学服务,为当地基因组学人才提供培训平台。在拉丁美洲市场,成立了乌拉圭子公司并在拉丁美洲布局建立了第一个临床实验室,推动精准医学检测服务在拉美市场的本地化开展。在海外业务战略合作方面,公司与印尼卫生部签订合作备忘录,双方将在基因组学、精准医学等方面展开合作。华大基因在泰国的合资公司兴泰基因(Bangkok Genomics Innovation Public Company Limited)与泰国国家能源公司(PTT PublicCompany Limited)下属医药公司 Innobic (Asia) Company Limited 等签署合作备忘录,相关方将建立长期战略伙伴关系,促进基因组学技术等在科研和临床领域的发展,共同推动建设国际生命科学创新中心;合作方将共同推动在泰国开展肠癌早期筛查,通过早发现、早干预,降低泰国晚期肠癌发生率,助力泰国加强肿瘤防治服务体系。与沙特公共卫生局(PHA)签署了合作备忘录(MoU),双方将在传染病筛查和检测的基础上进一步扩大合作,在生殖健康、癌症早期筛查、科研项目和人才培养等领域开展全方位合作,为沙特公共卫生事业注入新的动力。与哈萨克斯坦的纳扎尔巴耶夫大学签署了合作备忘录,以在纳扎尔巴耶夫大学医学院建立和发展个性化医疗和基因技术方面的合作。与智利知名院校马约尔大学(Universidad Mayor)签署合作协议,双方将共同建设智利首个基于高通量测序的临床肿瘤检测中心,为当地肿瘤防控方向提供完整的筛、诊、治闭环经验和方案。与阿根廷领先的精准医疗服务提供商 Biogenar 和诊断服务运营商 Biocodices 达成无创产前基因检测综合解决方案方面的合作。与哥伦比亚国家癌症研究所(INC 或 Instituto Nacional de Cancerologia)签署合作备忘录,旨在促进研究并进一步开发基于基因测序的宫颈癌和结直肠癌早期诊断的尖端解决方案。与塞尔维亚卫生部签署了关于公共卫生、精准检测合作的备忘录,促进基因组学检测在当地临床领域的应用,共同在当地开展肿瘤防控等公共卫生项目。与埃塞俄比亚卫生部旗下医学科学院 Armauer Hansen Research Institute(AHRI)正式签署了合作谅解备忘录,公司将帮助 AHRI 增强基因组学和精准医学检测能力,助力埃塞当地医疗卫生体系升级。在海外民生项目方面,公司探索满足不同国情、地区的需求,现已启动部分国家和地区的精准医学民生项目。报告期内,华大基因文莱合资公司 Borneo Genomics Innovation Sdn Bhd 与文莱卫生部签署国家宫颈癌筛查合作备忘录,双方基于HPV 筛查开展合作,助力当地医疗卫生体系升级。乌兹别克斯坦合资公司 Genscreen 承接当地政府民生筛查项目,在乌兹别克斯坦首都塔什干启动新生儿试点筛查项目,目标实现新生儿筛查全覆盖。在技术转移方面,报告期内,公司已累计在 34 个国家完成 94 个技术转移项目,有效促进海外业务的本地化发展。报告期内,公司和越南 GENOLIFE 遗传技术研究所实验室携手合作,在越南完成了首个 NIFTY®技术转移项目,为越南孕期女性提供能负担得起的在当地较为全面的 NIPT 服务,助力越南的生育健康。在临床科研合作方面,公司与泰国朱拉隆功医学院签署肠癌早筛前瞻性研究项目,项目计划对对肠癌或肠道病变的原因和诊断方法进行研究。在海外以香港仓库为支点,加强国际货代战略合作。海外团队布局:海外在香港、沙特、丹麦建立了医疗器械经营中心,在香港、丹麦哥本哈根、澳洲布里斯班建立了全资海外医学实验室,在香港、沙特、乌兹别克斯坦、泰国、印尼、文莱建立了合资医学实验室。2023年海外收入769914095.44元,占总营收27.85%。在组织架构设置方面,公司成立营销中心市场部统筹营销工作,下辖国内事业部、国际事业部、北美公司三个营销体系。在系统管理方面,公司深入贯彻“深度营销”的经营理念,通过 CRM 客户管理系统对客户进行科学管理。公司同时设置运营支持部和用户服务部。前者负责公司营销中心的整体运营管理工作,后者负责技术支持和服务整体管理工作等。国际营销体系:公司将国际营销体系划分为亚洲、欧洲、拉美、非洲、中东、俄语及电商共计七大板块,实行大区经理负责制。大区经理负责所管辖区域的公司所有产品的业务,从团队的组建,区域内各国家的分销商的筛选和确定,到市场推广活动等均需要参与。北美公司营销体系:美国子公司负责北美市场的营销管理。美国子公司内部分为业务开拓团队和客服团队。业务开拓团队以实地市场调研、采访潜在客户、参加区域展会的方式进行市场拓展,客服团队负责订单的管理和发货、客户信息反馈等支持性服务。国际及美国子公司客户构成:公司在海外的终端医疗机构客户主要为公立医院、私立医院、非盈利医院、医生诊所、疼痛门诊等各类医疗机构,世卫组织和 NGO 组织,以及通过电商、OTC 等零售渠道获取产品的个人消费者。国际产品构成:国际市场上目前贡献销售收入的主体是免疫荧光平台和免疫胶体金平台,已开始导入凝血、血气、化学发光、分子诊断、干式生化等产品,布局领域包括心脑血管疾病、炎症、优生优育、传染病等。近年来国际市场的定量产品占比上升势头明显。美国子公司产品构成:美国市场的产品主要是基于胶体金平台的毒检(药物滥用)检测产品、优生优育、传染病等,以定性产品为主。国外市场:随着全球 IVD 行业逐渐回归常态化发展,慢病市场诊疗需求的回暖复苏,公司海外市场收入实现同比快速增长。公司在海外市场形成“产品+供应链+服务”的整体解决方案,通过“产品+服务+本地化生产营销”的模式,深耕中低收入发展中国家,并逐步向中高收入发展中国家突破,为致力于成为发展中国家中小型实验室的首选免疫品牌目标跨出坚实的一步。在荧光平台,公司聚焦重点客户,不断优化产品性能,积极拓展基层场景,提升质控体系,持续扩充检验套餐,建立产品壁垒,增强产品竞争力。在化学发光平台,公司聚焦中小型私立医疗机构实验室和小型第三方实验室,目前已完成若干重点国家的国家注册工作,借助多年积累的国际渠道资源、营销经验、售后服务体系,赢得客户青睐,不断加速渠道布局和市场抢占,不断拓展海外装机。2023 年,万孚生物与肯尼亚内罗毕大学合作共建的联合培训中心已正式启用。作为国内 IVD 领域在非洲承建的首家检验医学培训中心,每年将为数百名实验室工作人员及学生提供专业培训,开展包括毒理学、药物滥用、生育、心血管、甲状腺、糖尿病和常见传染病等在内的检验项目,将有效助力当地诊疗服务水平的提升,为本地员工和代理商团队服务售后体系赋能,为公司扩大品牌影响力、实现国际部战略规划奠定基础。2023年海外收入694508827.75元,占总营收92.02%。

在国际市场方面,公司不断拓展国际营销渠道。报告期内,公司通过参加迪拜国际实验室设备展、巴西圣保罗国际医疗器械展览会、美国临床化学年会暨临床实验医学博览会等国际展会 13次,新增合作的国际客户 250 多个,在国际市场上发挥强劲的扩张能力。公司的销售分为国外销售和国内销售。报告期内,公司仍以国外销售为主。国外销售主要是ODM 的销售模式,辅以 Alltest、Juscheck、Beright 等多个自有品牌销售。国内销售主要具有国内注册证书产品的自有品牌销售模式。公司超过 90%以上的收入来源于境外销售,境外产品销售结算货币主要以美元、欧元进行结算。公司产品主要以出口为主,报告期内公司产品出口收入在 90%以上。产品主要销往欧洲、亚洲、美洲等国际市场。采取的是全球化布局以及分散型客户战略,产品远销 160 多个国家和地区。公司新产品在欧美等高端市场具有较强的市场竞争力,在欧洲市场毒品检测产品具有绝对优势。在 POCT 毒品检测、传染病检测等细分领域,能与国际巨头相竞争;传染病检测试剂被用于东南亚等地区的政府、海军医院;心肌肌钙蛋白 I、A 族链球菌等检测试剂销往世界 500 强企业,公司客户在体外诊断领域具有一定的影响力。

2023年海外收入547154537.43元,占总营收39.70%。国际市场随着聚焦重点国家市场代理数量有所增加,目前优质代理商超过百家,随着子公司本地化团队建设,聚焦重点大客户直销能力也有明显提升。以国际拓展为例,出口业务积累超过 20 余年,远销 120 多个国家和地区。深耕海外市场 20 余年,拥有稳定的销售渠道及品牌影响力,报告期内,公司以“十四五”发展战略为指引,坚持夯实国际市场本地化管理,国际市场本地化管理进入 2.0 时代,聚焦重点国家市场,推出大客户策略,推进海外仓储物流中心建设工作。多地子公司运营达到预期效果,其中俄罗斯、印尼、印度等地增长较为突出,国际市场业务稳健发展。报告期内,公司国际团队正在全力推进重点国家市场的全产品线注册,组建国际技术团队,设立专家资源库,进一步多维度提升公司国际市场品牌力。深圳国际营销中心。国际市场以十二个重点国家市场为核心,倾注各项资源,推进全产品线的注册工作,在继续落实销售团队本地化的基础上,成立多部门组成的项目组推动仪器、试剂本地化许可生产业务,加强国际公共关系管理,利用仪器和试剂多元化优势,提高目标国际市场基础医疗领域的占有率。随着国际市场规模扩大,公司将借助华润品牌及管理赋能,培养和储备国际复合型管理人才队伍。2023年海外收入53075.22万元,占总营收55.54%。境外销售按出口方式可分为间接出口和直接出口。间接出口指公司将产品销给国内贸易公司,再由贸易公司出口到国外,间接出口采用人民币结算。直接出口指公司在境内生产并直接报关出口到境外,或者在境外子公司生产并在境外销售,主要以美元、欧元结算。在国际市场,公司一方面已经与多家医用耗材领域国际知名客户,如 McKesson、IDEXX、Medline、Thermo Fisher、As One、Henry Schein、Cardinal 等企业形成了长期稳定的合作伙伴关系;另一方面通过与国内外贸商进行业务合作,充分利用其分销网络,保持和扩大海外市场占有率。目前,公司产品销往包括欧洲、美洲、亚洲、非洲等在内的 100 多个国家或地区。在境外销售的主要市场之一美国设有子公司,可以更好地履行对境外客户的供货承诺及客户维护工作。2023年1月,拱东医疗以自有资金4500万美元,对美国全资子公司Gd Medical进行增资,通过业务合并的方式吸收合并原TPI业务及资产。2023海外收入491080969.21元,海外占比60.45%。以美洲、欧洲和中国为重点市场,以日本、新西兰、澳大利亚等作为补充,符合全球 IVD 行业重点区域、重点国家、重要产品市场份额的布局。公司重点聚焦体外诊断行业,核心深耕免疫诊断(胶体金、荧光、液态芯片)、分子诊断(核酸 PCR、荧光原位杂交、液态芯片)两个平台,目前以 POCT 胶体金快检产品为主。纵向扩充填补产品序列,完善产业链布局,主要应用在传染病、毒品、肿标、心标、优生优育、血糖、自身免疫、炎症、遗传病、过敏原等检测领域。横向在上述“人体医学检测”的基础上,新增布局“动物/宠物疫苗和检测”产业链。 总销售人员,309人。地化部署,包括设立境外产销研基地、仓储中心,实施就近配套,精耕细作境外重点市场;重点调整销售策略,总部集中整合客户资源和产品销售,区分内销和外销,并以免疫诊断和分子诊断等划分重点事业部,开展专业化市场拓展和技术营销服务,以期更专业地开源创收。新增医疗器械产品备案/注册认证合计 402 项,其中,新增国际认证346 项,新增国内认证 56 项。截至 2023 年 12 月底,公司累计已取得产品认证 1547 项,累计国际产品认证 1263 项,累计国内产品认证 284 项。公司国外客户渠道覆盖 McKesson、Walmart、Siemens Healthineers、Tanner、Roche 等战略合作客户。在境外设立了美国衡健、加拿大衡通、英国爱可生物等产研销基地,对公司中长期发展具有重要的战略意义,达到全球化研发、就近配套生产和销售服务目的,规避国际政治、经贸风险,真正实现“本土化”。14 安旭生物 2023年海外收入458362278.41元,占总营收91.06%。

公司以外销为主,外销收入占主营业务收入的比例为 91.06%,且公司与境外客户间的货款主要以美元结算,报告期内汇兑收益为 5,804.48 万元,人民币汇率波动将直接影响公司汇兑损益。在持续稳固现有欧美、大洋洲、亚洲、非洲等市场的基础上,已在美国、新加坡、香港设立分子公司,逐步布局国外生产、研发等场所,契合全球客户的新需求。与此同时,稳步推进下属西安、深圳销售公司的相继开业,在国内几大重点城市包括北京、南京、成都、长沙、西安、深圳形成六大营销矩阵,打开公安毒检系统、药房家用市场以及国内医院院线市场,形成国际、国内两翼齐飞的发展新路径。持续加快完善销售模式和销售策略的步伐,推进线上线下相结合的营销模式,安旭科天猫旗舰店、抖音视频号全面开启,为国内客户提供及时、优质、高效的产品与售后服务,全方面、多方位、多平台打开国内市场。报告期内,公司产品精彩亮相国际舞台,参加了 Medlab Middle East 迪拜、 AACC 美国、美国 FIME、德国 MEDICA、芝加哥(宠物)、巴西、印度、哈萨克斯坦、尼日利亚、北京、南昌、广州等地知名展会,化学发光、凝血检测、生化检测、POCT 慢病检测产品等受到了业界的关注与好评。公司销售体系分为国外销售中心和国内销售中心。国外销售中心按照客户所在区域进行分组,分为亚洲、非洲、欧洲、美洲、大洋洲及独联体 5 个销售组;国内销售中心按客户性质分为毒检组、临床组、OTC 组及大客户组。公司销售模式分为 ODM 和 OBM 两种模式。ODM 模式即产品由制造厂商根据品牌商产品要求自主设计、开发、生产并销售给品牌商的模式;OBM 模式即制造厂商自主完成产品全部的设计、研发和生产工作,并以自主品牌销售给客户。2023年海外收入358351289.96元,占总营收65.92%。

市场推广方面,公司综合运用互联网营销(如谷歌、百度等主流平台)、专业学术期刊(如 Nature、Science 等顶尖期刊)、行业展会等线上线下市场营销策略,塑造公司品牌形象,吸引并精准筛选目标客户。公司在中国、美国和欧洲设立专业的销售服务团队,确保能够直接触达终端应用客户。除了直销渠道,公司积极与全球生物科技及生命科学服务行业的龙头企业,如赛默飞、VWR 等建立合作关系,进而实现市场的广泛覆盖。公司业务已成功拓展至全球超过 70 个国家和地区,赢得近 9,000 家工业和科研客户的信赖与认可,充分展现了公司在全球市场的竞争力和影响力。在欧洲和日本等地新设多家海外子公司,销售网络已经覆盖北美、亚太及欧洲等主要国家和地区。

2023年海外收入357024109.63元,海外收入占比14.70%。海外注册证/认证 500 余张,2023 年新增海外证书约 180张。经过在体外诊断行业 40 余年积累,公司及子公司产品已出口至海外 100 多个国家和地区。公司自主研发的艾滋病诊断试剂获得世界卫生组织(WHO)PQ 认证,被联合国儿童基金会(UNICEF)、美国国际开发署(USAID)等多个组织和国家列入采购目录。公司意大利子公司 TGS 充分发挥其在欧洲地区的销售网络优势,助力公司开拓国际市场。报告期内,公司在海外多个国家建立了本地服务团队,并实现了在越南、斯里兰卡、巴西等国家生化诊断仪器及试剂的产品注册和销售。公司将巩固已有海外分子客户网络,保持与 WHO、盖茨基金会等国际组织的长期合作,依托公司生化诊断成熟的产品提升仪器装机量、提高终端产出,逐步输出生化、免疫、分子、即时诊断(POCT)产品整体解决方案,扩大国际市场份额。

2023年海外收入324105832.24元,占总营收28.29%。

公司国际营销系统主要聚焦于重点区域国家的本土化营销和运营活动。国际体外诊断业务收入稳中有增,随着产品注册证的完善,国际治疗与康复业务有明显增长。公司在俄语区、亚太地区、中东非地区等市场持续精耕细作,同时积极尝试重点国家本土化生产合作,探索海外市场精耕细作的法则和实际运营经验。经过 4 年国际业务快速发展,目前公司国际营销运营体系已进入良性发展阶段。公司营销系统市场及销售人员共有 381 人。公司在国内超过 30 个省市自治区均设有办事处。2016 年 1 月 18 日,普门科技与日本希森美康开始全面战略合作,双方联合推出“血液分析仪+全自动 CRP+SAA 检测”合作新模式,由希森美康在中国市场独家代理普门科技品牌的 CRP+SAA产品。双方合作突破了普通的代理销售、绑定销售等传统合作模式,属于国内医疗器械行业较为独特的产品端合作模式。

18 博拓生物 2023年海外收入308157365.18元,占总营收69.70%。

在国际市场方面,特别是在欧美地区,借助新推出的唾液毒品快速检测产品,包括主要针对大麻原型的唾液检测产品、粉末类毒品检测产品以及新型精神活性物质的检测产品,公司与多个经销商建立了战略合作关系,共同推进一系列创新检测方案,有力地补充并激活了传统尿液检测之外的药物滥用检测市场增长。此外,在北美市场,公司持续聚焦战略目标,积极投身于政府招标项目,尤其在新冠抗原等相关产品领域取得重要突破。

公司产品已在包括亚洲、北美洲、欧洲、中东、南美、非洲、大洋洲的三十多个国家及地区取得注册证书,涵盖公司境外销售全系列。报告期内,在国际监管环境不断演变的大背景下,欧盟 IVDR 新法规正在稳步推行。截至 2023 年底,公司在IVDR 认证方面取得了显著进展,已成功完成 69 项产品的更新认证工作,

在国际销售方面,公司建立亚洲、中东、欧洲、非洲、拉丁美洲、俄罗斯等业务板块,并实行销售经理负责制度,负责市场开拓,客户开发和售后服务。对于北美市场,基于本土化服务地必要性,相关业务主要交由美国子公司负责。在海外销售模式下,公司主要采取 ODM 和 OBM 相结合的销售模式。

在国际市场,公司长年深耕海外市场,产品销往美洲、欧洲、亚洲和非洲等近 100 多个国家或地区,拥有一批非常优质且长期稳定合作关系的当地知名医疗器械商。公司的多个自有品牌如Right Sign,连续多年荣获浙江省出口名牌,具有较高知名度,得到了客户的广泛认可。美国子公司 Advin BIOTECH 是公司在美国的研发和销售中心,提供本土化生产和服务,保证公司紧跟全球体外诊断行业技术发展趋势的同时,为客户持续提供技术领先,质量优良的产品和服务。

2023年4月,公司出资设立Biotest C.J. Investment, LLC。该公司于2023年4月20日完成工商设立登记,注册资本为2000万美元,其中公司认缴出资2000万美元,占其注册资本的100%,拥有对其的实质控制权,故自该公司成立之日起,将其纳入合并财务报表范围。截至2023年12月31日,C.J.公司的净资产为113,395,181.55元,成立日至期末的净利润为71,711.05元。 2023年5月,公司与法国Biosynex S.A共同出资设立倍奥西耐诊断技术(杭州)有限公司。该公司于2023年5月24日完成工商设立登记,注册资本为120万美元,其中公司认缴出资61.20万美元,占其注册资本的51%,拥有对其的实质控制权,故自该公司成立之日起,将其纳入合并财务报表范围。截至2023年12月31日,倍奥西耐公司的净资产为7,500,938.53元,成立日至期末的净利润为-1,051,642.67元。2023年10月,公司出资设立肯姆利生物科技有限公司。该公司于2023年10月24日完成工商设立登记,注册资本为1000万港币,其中公司认缴出资1,000万港币,占其注册资本的100%,拥有对其的实质控制权,故自该公司成立之日起,将其纳入合并财务报表范围。截至2023年12月31日,肯姆利生物公司尚未开展经营。19 安图生物 2023年海外收入208701770.11元,占总营收4.70%。 目前,公司产品已进入中东、亚洲、欧洲、美洲、非洲等多个地区,未来几年国际市场将成为公司市场拓展最为重要的区域之一。公司对国际贸易与合作中心架构重组,形成“大区管战、客服管建、市场主导、合规先行、综合管理”的运作模式。公司境外销售模式是主要依托当地经销商进行,在不同国家优先选择主渠道经销商,通过对其进行专业的培训和提供技术支持,不断培育和壮大经销商队伍,使其承担在当地的产品注册、销售及服务职能,并通过持续的品牌、市场和产品培训提升经销商的专业服务能力。公司与国外经销商合作主要采用独家代理经销模式,并对经销商年度任务完成情况进行考核,有权甄选或变更经销商。截至报告期末,已建立长期友好合作关系的经销商 120 余家。 2023年海外收入196251307.22元,占总营收18.81%。 公司所从事的肿瘤精准医疗分子诊断行业属于前沿热点领域,市场处于快速发展阶段,市场推广对于专业程度要求较高。在国内市场,公司采用“直销与经销相结合,直销为主、经销为辅”的销售模式,国内销售团队近 400 人,负责全国市场营销服务工作;在直销网络之外的市场,公司积极寻求与药企或经销商以产品代理的形式及旗下医学检验实验室以检测服务的形式进行覆盖。公司销售模式的选择符合产品特点和临床市场需求,也符合减少中间流通环节的医改政策导向。在国际市场,公司建立了覆盖全球 60 多个国家和地区的国际业务团队,积极寻求和当地经销商、终端、跨国药企的合作机会。在国际市场方面:公司国际业务及 BD 团队近 70 人,拥有 100 余家国际经销商,覆盖全球 60 多个国家和地区。公司在新加坡、香港、加拿大设有全资子公司,在荷兰设有欧洲物流中心,这些布局不仅提升了公司的国际影响力,也为产品的全球销售提供了有力支持。此外,公司与海外肿瘤专家、医疗机构、中心实验室、药企紧密合作,持续推进产品认证和市场准入,为产品的国际化奠定了坚实基础。同时公司产品还以伴随诊断方式参与多家药企原研药物的临床试验,全力开拓国际市场,也为公司的长远发展注入了新的动力。2023年,公司国际销售及药企商务实现营收 25,832.65万元,同比增长 24.68%。公司国际业务及 BD团队近70人,与 100余家国际经销商合作,在新加坡、香港、加拿大设有全资子公司,在荷兰设有欧洲物流中心,在新加坡、日本、欧洲、拉丁美洲、“一带一路”沿线等重点海外市场组建本地化团队,夯实东亚和欧洲市场的营销体系,逐步向东南亚、中东、非洲、拉丁美洲等市场拓展;与阿斯利康达成全球合作,推动 HRD、HRR、BRCA 等多项伴随诊断在全球多个国家或地区的开发和商业化;PCR-11 基因产品纳入日本医保后市场推广卓有成效,该产品在欧盟及海外其他地区的注册报批陆续完成后将带来更多收益;肺癌、肠癌、妇瘤、内分泌肿瘤及泛癌种等多管线产品新获欧盟、泰国、印度尼西亚、哥伦比亚、墨西哥、土耳其等国家/地区的准入。2023年海外收入164411245.71元,占总营收8.01%。海外非新冠自产业务收入 15,164.48 万元,同比增长 38%。海外市场方面,公司在报告期内新增化学发光仪器装机超 684 台,其中单机 300 速及 600 速的化学发光仪器共新增装机 72 台,同比增长 500%。海外业务覆盖美洲、欧洲、亚洲、非洲超过110 个国家和地区。报告期内,公司在独联体区,南亚区,中东区,非洲区等地区营收增长突出,位于沙特、突尼斯的销售服务中心正式启用;同时,公司在印度、尼泊尔等国家设置区域服务网络,并正在筹备设立独联体和拉美区域服务网络。报告期内,公司与 MBL 签订战略合作协议,公司将在自身免疫疾病、心脏疾病、糖尿病等优势诊断领域及质控品方面,针对日本市场的需求与MBL 达成进一步合作,双方将共同努力把开发的新项目新产品快速推向日本乃至全球市场。同时,海外市场方面公司将持续加大专业队伍建设,稳步推进 IVDR 的申报及内部切换工作,全球室间质评也在积极推动和执行中。在学术方面,公司自建专业刊物传播免疫知识,并与意大利、德国、瑞典、葡萄牙、印尼、日本、阿尔及利亚等多国专家合作发布学术文章。2023海外收入155172598.32元,海外占比24.07%。公司的海外市场拓展遵从“重点突破,以点带面”的原则,在一定时期内,集中资源选择重点市场区域的代表性国家或地区进行集中式营销。公司通过参加国际医疗器械学术交流会议、产品展会、电子商务信息和选点调研方式向国外顾客展示产品并获得市场信息,对锁定市场区域则专门进行考察和调研,选定分销商进行产品和技术培训,并组织经销商对公司及国内主要顾客现场参观,举办国外经销商集中培训,逐步提升国外经销商对公司及产品的信心,促进长期稳定业务关系的建立和深化。公司海外主要客户分布在美国、哥伦比亚、俄罗斯、哈萨克斯坦、马来西来、泰国、意大利等国家。2023年海外收入45626268.9元,海外收入占比3.55%。自 2022 年起,公司国际业务重点推进成熟产品线“出海”,包括科研试剂、基因测序试剂、分子诊断原料等分子类生物试剂产品,在北美、欧洲、东南亚等地区实现销售。报告期内,公司进一步构建与优化国际业务架构,持续完善全球范围内重点区域的科研院校与工业客户的市场扫描,探索并验证新的商业模式与业务策略,持续深化在北美与新加坡区域的本地化运营,并积极在法国、意大利、英国、韩国、日本等地区拓展业务。已设立中国香港、美国、加拿大、印尼、新加坡、德国、英国、澳大利亚等子公司,完成新设匈牙利、新加坡、美国三地海外总仓库建设,并在多个城市布局驻点仓库。国际事业部主要取得以下工作成果:①落地业务策略,进行“打法”验证根据不同区域客户需求与行业特性,有针对性划分区域重点客户群体,同时聚焦成熟产品海外延伸策略,形成产品矩阵与营销体系。通过建设与应用 DHTC(洞察-假设-验证-复制)市场机会导入流程,明确业务牵引策略,市场开发更为聚焦高效。②优化业务流程,提升效率成立效能提升部,通过优化作业流程,提高组织效率,不断提高客户体验与项目转化率,提升了客户满意度,全年度成功交付客户数量显著增长,新客户数量占比超过 80%。在业务支撑方面,通过项目分析会、专项改进小组等方式连通前中后台资源,联动公司法务、财务、知识产权、注册等部门同步建设全球化能力。在技术支撑方面,成立国际产品部、行业行销部,吸纳关键岗位人才,打造了一支专业过硬的市场技术团队,保障业务开拓。公司国际业务部拥有员工近 140 名,海外本地化人员比例与技术支持人员比例显著提升。积极开展国际注册与申报工作,聚焦优势品类和重点产品,有针对性地开拓战略区域市场。通过在海外设立当地子公司,并派遣专业人员进行属地化的销售和技术支持工作,报告期内公司真正实现了客户需求与市场地紧密对接。同时,公司通过采取经销与直销相结合的方式,构建了灵活高效的销售体系,为客户提供了更全面的服务保障。国际事业部积极参加了多个知名国际展会,如迪拜国际实验室设备展览会(MedlabMiddle East 2023)、美国微生物学大会(ASM Microbe 2023)、美国临床化学年会暨临床实验医学博览会(75th AACC Annual Meeting & Clinical Lab Expo)、德国杜塞尔多夫医疗器械展(MEDICA 2023)、欧洲人类遗传学大会(ESHG 2023)等。公司产品取得境外准入 225 项,覆盖 43 个国家及地区。公司质量管理体系在符合 ISO13485 的同时,还符合美国 FDA、加拿大 HC、巴西 ANVISA、澳大利亚 TGA、日本五国的监管要求。2023 年 3 月,公司全资孙公司诺唯赞国际贸易有限公司于英国、加拿大、澳大利亚分别设立VAZYME ( UK ) BIOTECHNOLOGY CO.,LTD. 、 VAZYME(CANADA) BIOTECHNOLOGY PTY.LTD. 、VAZYME(AUSTRALIA) INTERNATIONAL TRADING PTY.LTD.全资子公司;2023 年 7 月 , 公 司 全 资 孙 公 司 诺 唯 赞 国 际 贸 易 有 限 公 司 于 韩 国 设 立2023 年 8 月,公司全资孙公司诺唯赞国际贸易有限公司于匈牙利设立 Vazyme HungaryKorlátolt Felelósségú Társaság 全资子公司;2023年海外收入38888149.79元,海外业务占比7.20%。

销售中心是公司的业务部门,主要负责公司产品销售的相关工作,下设销售运营部、临床销售中心、公共安全销售部、外贸部,其中临床销售中心又分为基层事业部和健康管理事业部进行管理;公共安全销售部主要负责公共安全产品的销售;外贸部主要负责国外产品的注册、销售。2023年海外收入323919.49元,海外占比0.07%。变动:境外地区收入同比上升 74.42%,主要是公司进一步拓展海外市场,占营业收入比例为 0.07%。从海外市场摸底情况来看,公司产品在技术创新水平、质量稳定性,以及设备自动化程度上均有一定优势,尤其是在日本、新加坡一些高端医院进行的试用、测试,反馈效果良好,增强了我们与国际头部品牌的竞争信心。报告期内,公司开始正式拓展海外市场,主要进行了专家走访、市场调研、品牌梳理以及商务、销售和参展等工作,进一步明确了海外市场的战略,以一带一路合作国家为主,设立了新加坡子公司,以东南亚、中东市场为先期拓展目标,充分发挥产品线齐全、性价比高的优势,把部分已获证的优势产品推向海外,包括 HPV 基因检测试剂盒、液基细胞和微生物处理及保存试剂、制片染色一体机、样品前处理系统、样本释放剂、实时镜下视野共享系统等。同时逐步明确海外市场产品注册报证规划,厘清 2024 年推广规划,完善包括市场、销售、产品、商务团队,以树立品牌为重点拓展节奏,包括细化联合大医院、参加专业病理会议、大专家合作等市场推广措施。海外市场也成为公司重要拓展方向之一,2024 年公司将明确国际注册报证产品系列以及进一步扩容海外团队,推动海外市场销售。(一)出海布局大事记(参考公众号“独立医学实验室资讯”)2022年,迪安凭借自研产品率先撬开海外市场,启动对东南亚市场调研。2022年9月,迪安-GHS成为潜在战略合作伙伴 。GORTON健康服务有限公司(GHS,GORTON Health Services)成立于2016年。GHS主要从事医疗设备业务,尤其专注于癌症相关设备。截至目前,GHS公司是越南和柬埔寨地区TRUSCREEN ULTRA(TruScreen - 澳大利亚)的唯一授权进口商和分销商。2022年10月,迪安代表团对越南进行商务考察,并在2022年10月26日至10月30日在越南胡志明市调研。迪安诊断集团在越南的首次商务考察。2023年3月,在中北部越南市场调研扩展。明确表达了在胡志明市投资医疗检测领域的意向,特别是中心实验室系统项目(Central Lab),提供对越南医院和诊所诊断检测服务。2023年7月,开始在越南市场的投资之旅,参加了与越南卫生部副部长、教授、博士陈文川的会议。迪安已经在越南合适地点实施中心实验室模式。2023年7月,迪安诊断南区总部落户广州市白云区,是迪安走向国际的‘桥头堡’。 2024年,迪安诊断国际化总部设在新加坡,将以乌鲁木齐为“桥头堡”,开展辐射中亚、 中东众多国家的业务。在中东与沙特阿拉伯卫生部接洽,调研进入当地市场可行性。全球化业务布局,2018年,公司上海金山产业园建成并投入使用,已经实现对海外的出口销售,包括东南亚、东欧、北非等地区。加拿大子公司Response(瑞邦生物)的业务已经在中国市场进行了重新调整,公司在北美、欧洲市场的业务已经正常开展。加拿大子公司业务范围:北美洲、欧洲、亚洲、中东、拉丁美洲、东南亚;糖化产品海外拓展区域:北非、亚洲等地。(来源:2020年6月8日,东兴证券)2016年6月19日,润达医疗(603108.SH)宣布以累计不超过600万美元收购加拿大诊断仪器商Response Biomedical Corp.(简称: Response) 43.1%的股权,成为后者的最大股东。随后几年,完成全资收购,成为全资子公司。成立于1980年的Response是一家研发、生产及销售POCT(即时检验)、环境诊断和实验室诊断产品的公司。其核心技术是一项名为RAMP的敏感性荧光检测系统,采用侧流免疫检测,能为多个领域提供测试,包括心脑血管检测、环境检测、生物防御检测和传染病检测。(来源:晨哨并购)国际市场准入和开拓工作取得初步突破:血液产品获得印度政府验证批准,并就HPV等项目合作开展前期沟通。在泰国市场完成HPV mRNA以及配套AutoSAT设备和耗材的性能验证和竞对产品比对,并获得客户认可。2023年海外收入10779164.29元,海外收入占总营收1.44%。在国际市场方面,公司血气产品已获得IVDR认证,新冠抗原检测试剂先后取得了欧盟CE准入、德国BfArM、奥地利BASG、捷克MZCR、马来西亚MDA、越南MOH等几十个国家的备案/认证,产品远销五十多个海外国家。公司将借此机会,在世界各地市场设立销售办事处,推进其他体外诊断产品的海外销售,为公司扩大和巩固国际市场积累经验和客户资源。同时,公司将积极引进国外高端技术、销售及管理人才,发展当地经销商,加快市场开拓速度,降低销售风险。2023年海外收入101880905.95元,占总营收3.52%。为进一步拓展海外市场营销网络建设,公司通过设立区域子公司、办事处提升海外与海外经销商建立良好持续合作关系,使其承担在当地的产品注册、销售及服务职能,并通过持续的品牌、市场和产品培训提升经销商的专业服务能力。截至报告期末,公司已投资设立 2 家境外平台公司、1 家海外办事处、1 处海外中转仓库,进一步加强区域市场拓展能力和满足客户需求以及降低运营成本。公司海外销售及售后人员 63 名,已建立长期友好合作关系的经销商 560 余家,产品涉足118 个国家和地区,未来几年海外市场将成为公司市场拓展最为重要的区域之一。2023年海外收入10904768.04元,占总营收5.54%。国际市场方面,国际销售网络覆盖海外几十个国家和地区。在重点对已覆盖的国外市场进行进一步深入挖掘的同时,积极开拓新市场。一方面要充分利用公司产品的技术领先优势,通过参加全球学术会议和产品博览会等方式,全方位推进公司品牌建设,大力提升品牌知名度;另一方面要逐步在海外设立营销分支机构,大幅提升海外市场营销能力及售后服务水平。公司将搭建体外诊断全生命周期的远程运维云平台,针对诊断产品终端采购商提供低成本的物联网接入改造方案,为客户提供设备生命周期的管理系统平台,实现设备采购、投入、运行、维修、升级、报废全生命周期的可视化管理,并提供一整套在线监控预警方案和设备维修知识库,通过平台导出设备运行报告为产品改进提供指导,公司可以主动为下游客户提供主动售后服务。2023年海外收入138782204.88元,占总营收10.14%。公司依靠技术研发和市场营销双轮驱动,依托依托八大技术平台推动优势产品线的布局和新品推广,形成以 POCT+生免+分子+血细胞为主线的市场策略,并进一步梳理和优化公司业务板块结构,持续加强海外业务拓展与渠道建设力度,坚持深耕海外市场,落实本土化战略。随着产品线的不断丰富,生化检测产品线全自动生化分析仪 CM-400(400T/H)、CM-800(800T/H),化学发光检测产品线全自动化学发光测定仪 MAGICL 6000、MAGICL 6000i,流水线系列检测产品 Metis 6000 全自动生化免疫流水线、Metis600 急诊血球流水线等在海外市场中展现增长潜力,在欧洲、亚洲、中南美等区域重点布局,采用多样灵活的合作方式深入当地市场。报告期内公司展开对小发光 MAGICL6000 在海外市场推广与销售,加强中大型全自动产品在部分经济相对发达的国家和地区的导入,逐步推进公司产品在海外大型公立医院和私立医院覆盖,为海外市场业务发展增添新的增长引擎。在组织架构设置方面,公司设立国内营销事业部,统一管理国内营销业务,国内营销事业部下设营销部、数智化营销管理中心、市场部、客户服务中心、培训中心等部门。公司划分五大营销大区并在每个大区建立了垂直的区域化管理体制,负责对区域内各级分销商和终端客户进行管理和服务。设有国际贸易部,负责境外市场开拓。截至 2023 年 12 月 31 日,公司海外市场业务覆盖欧洲、非洲、独联体、中东、南亚、东南亚、中南美等 126 个国家和地区,与各地经销商、终端医院、终端实验室、各国卫生部、非政府组织等建立了良好的合作关系。2024 年,公司将继续加强海外业务拓展与渠道建设力度,坚持深耕海外市场,落实本土化战略。在产品布局方面,通过 POCT 条线的新品推广和临床检测项目的不断丰富,持续巩固并不断提升 POCT 产品竞争力。同时大力着手推进化学发光、生免流水线以及分子诊断产品进入海外市场,特别是小发光 MAGICL6000 及 MAGICL6000i 将作为重点产品在多个区域进行推广,包括欧洲、非洲、亚洲、中南美洲,凭借小发光系列产品在国内终端市场的良好反馈,力争实现海外市场销售突破,形成国内外销售规模同步扩展;在渠道深化方面,公司计划逐步在海外设立子公司和办事处,其中在中国香港、新加坡、德国已经建立全资子公司,2024 年逐步在东南亚、南亚和非洲等国家设立驻点办事处,通过属地化运营深度发掘本土市场及其辐射市场业务,提升公司品牌及产品品牌影响力;在团队建设方面,公司将积极招揽海外优秀人才扩大海外团队,提高海外团队的本土化率及人才梯队建设,推进海外团队专业化服务和市场拓展能力的提升,进一步加快国际化市场的布局。2023年海外收入151442375.96元,占总营收2.75%。公司二价 HPV 疫苗获得了柬埔寨、埃塞俄比亚、哈萨克斯坦、肯尼亚和布基纳法索的上市许可,实现了在泰国、尼加拉瓜和尼泊尔的销售。在体外诊断领域,国内市场销售方面,区域共设 5 个销售分部,细化区域内部的考核与管理,2023 年公司成立血液事业部,进一步加强在血站市场的营销服务能力。国际市场销售方面,公司部分国家的海外代理商进行了优化,在不同国家选择优质主渠道经销商,依托当地经销商进行海外销售,同时进行专业的培训和提供技术支持,不断培育和壮大经销商队伍来扩展市场。

九强生物 2023年海外收入31669985.84元,占总营收1.82%。

在国际市场方面,公司将把握出海的有利时机,继续坚持“与巨人同行”战略,通过多种方式大力发展国际化业务,特别是推进病理产品的海外销售;优化代理商体系,拓宽销售渠道,开拓多层级、多类型终端客户;从售前服务到售后支持全方位提升服务水平,力争在品牌建设、市场开拓和销售收入上实现新的突破。

2023 年,公司参加了在美国、德国、俄罗斯等多个国家举办的行业展会,进一步扩大了公司的国际市场影响力,增强了品牌知名度,海外销售收入同比增长 7.87%。2023 年 12 月,迈新生物控股子公司 Lumatas BioSystems, Inc. 与 ELI TechGroup Inc.签订了《产品分销协议》,该分销协议是公司首份国际分销协议,是公司坚持国际化经营、助力中国产品出海的探索,也是公司积累海外市场营销经验的机会,对未来公司的全球化布局,以及公司国内外品牌价值的提升具有重要意义。2023年海外收入69354441.8元,占总营收6.89%。

公司设立了位于印尼、法国、英国、菲律宾、美国的海外子公司,在泰国、沙特等重点国家设立了办事处,并将进一步聚焦重点国家、重点市场进行深耕,通过深度属地化运营和本土化生产,提升公司业务影响力及全球竞争力。公司深入拓展海外战线,产品已远销法国、意大利、英国、阿联酋、沙特、泰国、菲律宾、印尼等 160 多个国家和地区,全球化战略版图稳步拓展。深入实施“一国一策”深耕计划,配置专职队伍扎根一线,探索本地化运营生产模式,建立本地化服务网络,深度参与深耕国家医疗卫生体系建设,加速推动美国、法国、印尼、菲律宾、泰国、孟加拉、沙特等区域市场取得更大突破。2023年海外收入9677351.41元,占总营收2.55%。(一)海外业务。2023 年公司新获得海外注册及备案产品共 258 个,截至报告期末,海外累计获得注册和备案产品 504个。剔除同期公共卫生防控类业务影响,海外常规业务收入同比增加 103.51%。硕世生物已经成功取得了来自FDA (EUA & Listing)、ANVISA、SAPHRA、UK-MHRA、WHO-EUL等权威机构的343张认证。(二)海外团队。总销售294人。国际营销中心总监,刘研。2020年6月1日,硕世生物成立国际营销中心,开启出海模式。历经三年发展,硕世生物已获得国际市场准入证书343张,产品远销世界各地;在中国香港、英国、美国等地成立了子公司,不断拓展品牌影响外延。2023年海外收入92330931.67元,占总营收8.83%。

2. 中国医疗器械企业全球化发展——热门市场概览与制胜因素 . 德勤 3. 中国医疗器械进出口分析报告(2023). 药智医械数据4. 从全球器械巨头发展看迈瑞海外进击之路 . 中国银河证券5. 医疗器械行业:器械出海进展更新 . 中信建投证券6. 医疗器械出海专题:出海水到渠成,空间大有可为 . 西南证券7. 海阔天空,国产 IVD 加速出海打造第二增长引擎 . 国投证券8. 医疗器械出海专题:蓄势待发,曙光初现 . 国金证券9. 技术突破、峥嵘初显——医疗器械出海专题报告 . 浙商证券

黄工 | 文 关注IVD研究社 ID:IVDYJS

— END — 声明:本文所引用的图片、文字,版权归原作者所有。本文内容来源于公开资料,IVD研究社不保证其准确性与完整性。IVD研究社对使用本文内容造成的任何损失不负任何责任,请仔细辨析。本文涉及一些医疗相关内容,阅读者如有相关问题请到专业医疗机构诊治,文中内容不作为医疗建议。

|  /3

/3