IVD行业透彻分析:流水线、POCT、分子是行业趋势!专注、创新、质量是企业未来!

2020-10-21 17:25|

编辑: 班木芙兰|

查看: 4433|

评论: 0|来源: 杭实资管研究员 朱之颜

摘要: 前言:本文由上市公司样本研究和行业趋势研究两块构成。上市公司样本研究发现,产品专注度、优势产品、产品创新力、销售区域、销售费用、质量管理体系是评价企业发展的关键指标。行业趋势研究发现:自动化流水线、PO ...

| 前言:本文由上市公司样本研究和行业趋势研究两块构成。上市公司样本研究发现,产品专注度、优势产品、产品创新力、销售区域、销售费用、质量管理体系是评价企业发展的关键指标。行业趋势研究发现:自动化流水线、POCT、分子诊断外包是产品技术的发展方向;分级诊疗、医保控费、医疗反腐推动商业模式集约化升级;另外,收并购将成为IVD行业的常态。

广义上,体外诊断(IVD)是指对人体样本(血液、体液、组织)进行定性或定量的检测,用来辅助疾病的预防、诊疗、预后和健康管理。狭义上,指体外诊断产品和体外诊断服务,前者包括仪器、试剂和耗材。上游是原材料,包括试剂中的抗原、抗体、诊断酶等,以及仪器相关元器件。由于原材料直接影响检测成果,对稳定性要求高,我国90%的原材料依赖进口。中游是IVD厂商——本文主要研究对象,输出仪器、试剂、服务。在我国,海外五大巨头占据50%的市场,而国产厂家整体呈现小而散的竞争格局。1300多家IVD厂家中,大多是小型试剂企业,同时具备试剂和仪器研发能力的企业凤毛麟角。下游是经销商和用户:行业内有2万多个经销商,不仅为终端用户提供产品,还输出技术支持;终端用户主要有医疗机构、第三方实验室、科研机构、家庭个人等。其中,医疗机构是主要用户。我国有3.3万家医院、9.4万所基层医疗机构、1.8万所专业公卫机构。

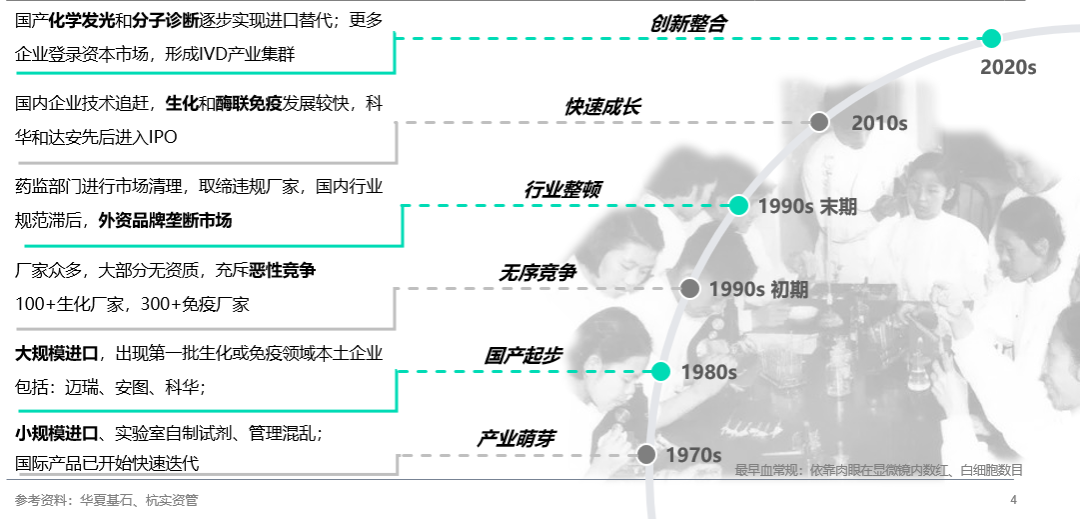

第一阶段是70年代产业萌芽——国内小规模进口,实验室自制试剂,管理混乱;第二阶段是80年代国产起步——大规模进口,出现第一批生化、免疫领域的本土企业,包括迈瑞、安图、科华;第三阶段是90年代初期无序竞争——厂家众多,大部分不具备资质,充斥恶行竞争;第四阶段是90年代末期行业整顿——药监部进行市场清理,取缔违规厂家,外资品牌此时已垄断市场;第五阶段是10年代快速成长,国内企业实现部分技术追赶,尤其是生化和酶联免疫,科华和达安率先进入IPO;目前,行业进入了创新整合的新阶段,国产化学发光和分子诊断逐步实现进口替代,更多企业登录资本市场,在长三角、珠三角、京津冀形成IVD产业集群。

IVD行业市场大、发展快、有成长潜力。它是全球医疗器械最大的细分市场。2018年以13%的市占率排名第一,高于心血管(11.6%)、影像(9.8%)和骨科(9%)。2018年中国IVD行业的市场规模达到604亿元,并且每年以18%-19%的速度稳步快速增长。和发达国家相比,中国的IVD人均年消费额只有7美元,接近美国的1/9、日本的1/6、西欧的1/4——具有上升空间。究其原因,供给端方面,我国IVD产业起步晚,技术落后,检测标的物种类和检测方法数量和国外差距大——美国和日本能提供的检测项目超过5000种,而中国目前只有2000种。需求端方面, 群众意识不强,比如肺癌的检查,不少国外患者在早期就会被发现并治疗,而在中国,大多患者发现时已是晚期。另外,国内还有很多项目没有进医保,商业保险覆盖面也不足,很大程度影响IVD项目消费。

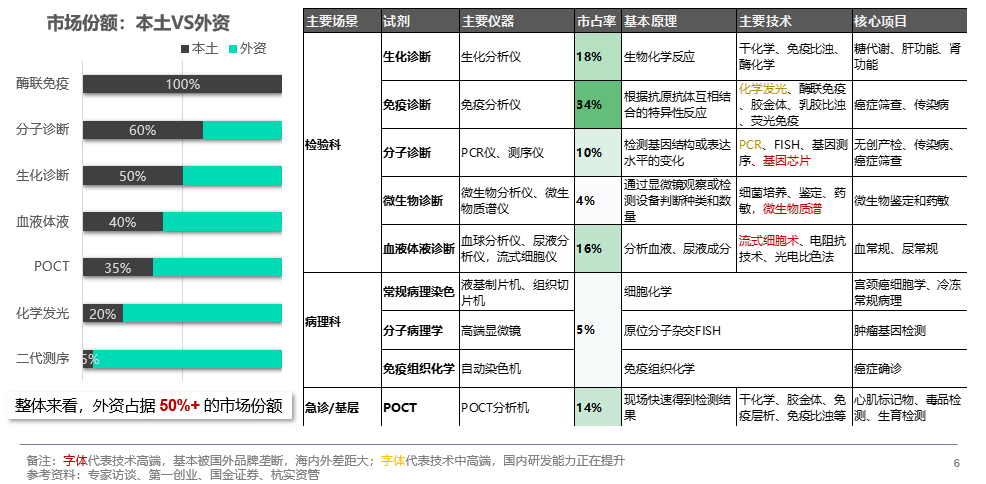

图表 3行业总体特征一:市场大、发展快、有成长潜力1.3.2 特征二:细分领域众多,中、高端基本被外资垄断医院检验科囊括了IVD行业81%的应用场景。根据技术精度要求的从低到高,可以分为生化、免疫和分子诊断。生化诊断是基于糖类、脂类等生物大分子水平的检测。以18%的市占率排名第二,核心项目包括糖代谢、肝功能和肾功能。它是中国IVD企业最早突破的领域,国产率达50%,已是竞争红海。由于技术门槛相对较低,国内同质化竞争明显。免疫诊断是基于抗原抗体水平的检测。市占率最高,达34%,主要包括癌症筛查和传染病检测。其中酶联免疫基本实现国产,但这种方法正在被更先进的化学发光所淘汰。化学发光的国产率只有20%,技术壁垒较高,仪器以封闭设计为主,外资形成垄断。国内,新产业是这一领域的龙头。分子诊断是基于基因水平的检测。市占率达10%,主要包括无创产检、传染病和癌症筛查。虽然分子诊断在我国起步较晚,仪器研发和国外差距巨大——二代测序的国产率只有5%。但试剂和服务具有明显优势。代表公司有艾德生物、华大基因。此外,血液体液诊断主要指血常规和尿常规;微生物诊断主要指微生物鉴定和药敏。病理科是IVD行业第二类应用场景,不过国内发展不成熟,市占率只有5%。安必平是唯一上市公司,专注病理诊断产品的研发和服务。急诊和基层是第三类应用场景,POCT 是最合适的产品。POCT 指在现场采样,即刻出结果的方法。它可以横跨多个技术平台,使用多种检测方法。血糖仪、验孕棒就是例子。该领域竞争激烈,技术难度不同,国产率不同,综合来看,国产率在35%左右。

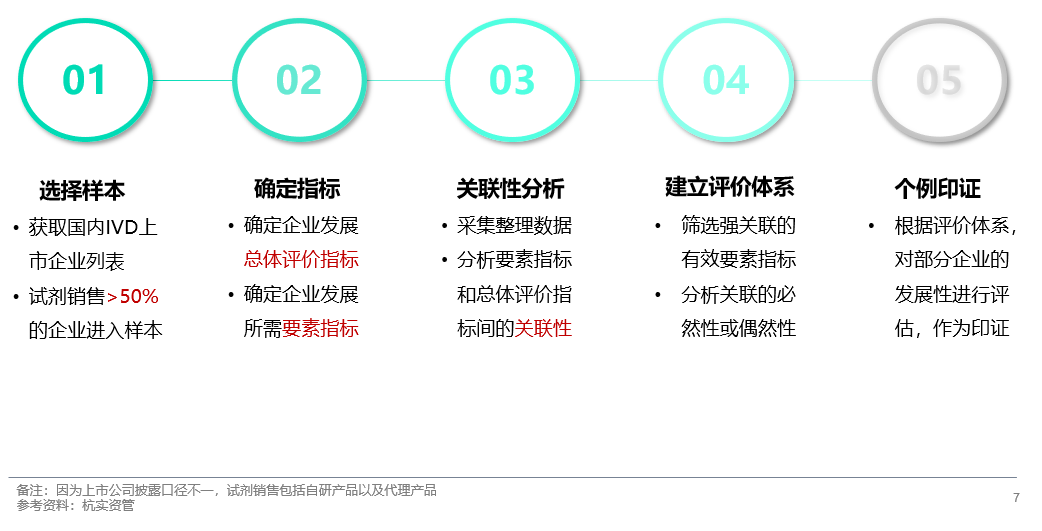

图表 4 行业总体特征二:细分领域众多,中、高端基本被外资垄断第一步,选择样本。从30多家国内IVD上市公司中,筛选出24家试剂销售收入占比大于50%的企业,作为样本;第二步,确定指标。一方面确定企业发展总体标价指标,另一方面确定企业发展所需要素指标;第三步,关联性分析。通过上市公司年报、官网等采集和整理数据。分析要素指标和总体评价指标的关联性;第四步,建立评价体系。筛选强关联的有效要素指标,判断关联的必然性或偶然性;第五步,个例印证。根据评价体系,对部分企业的发展性进行评估。

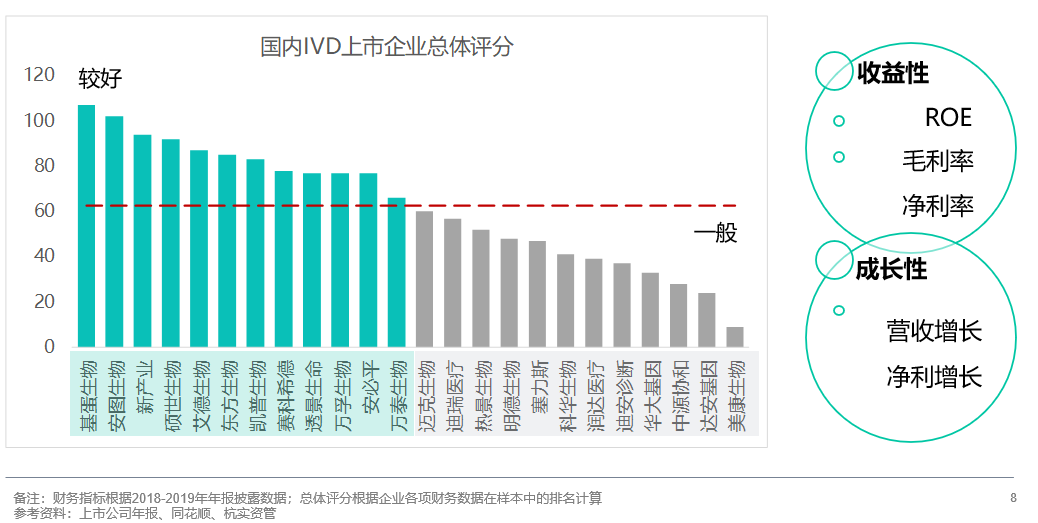

根据财务收益性和成长性将企业分成“发展较好”和“发展一般”两类。评估收益性所采用的指标为2018-2019年24家企业平均每年ROE、毛利率和净利率;评估成长性所采用的指标为2019年企业营收和净利润同比增长。对每项指标逐一进行升序排名后,将排序数据加总得到企业总分。总分高于平均分的企业归为“发展较好”的企业,低于平均分的企业归为“发展一般”的企业。

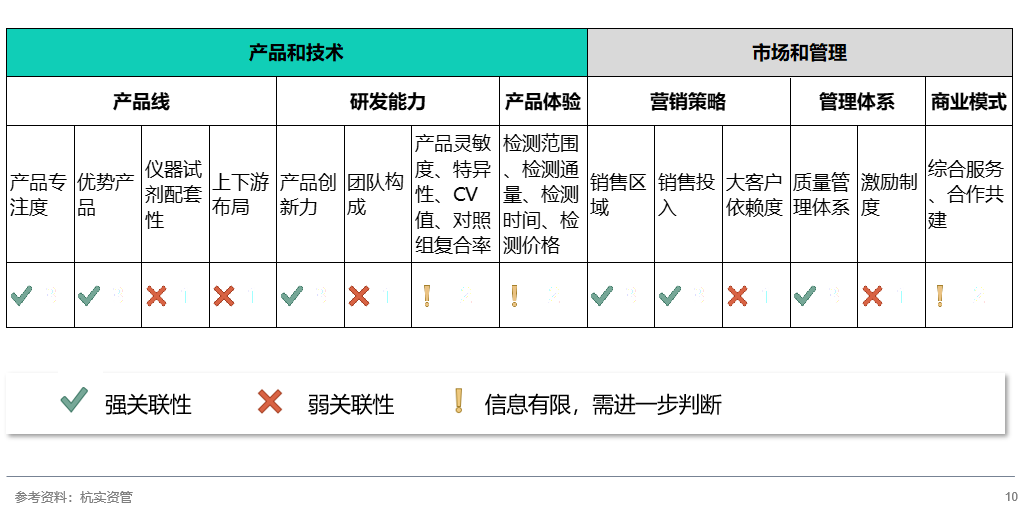

企业发展所需要素指标分为产品技术和市场管理两大类。产品技术又可分为产线、研发能力、产品体验;市场管理分为营销策略、管理体系和商业模式。研究发现和企业总体发展具有强关联的指标有六个:产品专注度、优势产品、产品创新力、销售区域、销售投入和质量管理体系。关联性不明显的是仪器试剂配套性、上下游布局、团队构成、大客户依赖度、激励制度。由于信息有限,其他指标的关联性需要进一步判断。如体现产品质量的产品灵敏度、特异性、CV值、对照组复合率,体现产品体验的检测范围、检测通量、检测时间、检测价格。商业模式方面,例如是否提供综合服务和采取合作共建。

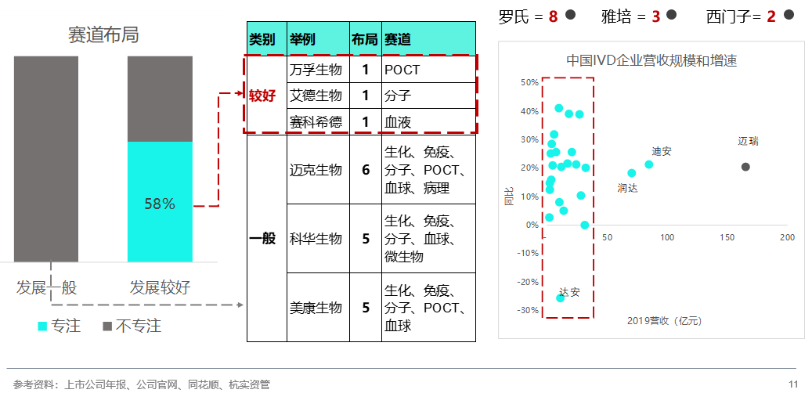

2.2.1 产品专注度:发展好的企业,表现出较高的专注度如果企业布局1-3个赛道,归为“专注”,布局3个以上赛道,归为“不专注”。研究发现,样本中发展较好的企业,有58%都专注主业,而发展一般的企业全都不太专注。举例来看,发展较好的万孚生物专注于POCT 赛道,市占率达10%。28年以来,建立了最多的技术平台,开发了最丰富的产品品类,包括心脑血管疾病、炎症、肿瘤、传染病、毒检(药物滥用)、优生优育)。艾德生物专注于肿瘤精准医疗分子诊断,获得了60%院内市场、30%靶向基因分子诊断市场。拥有国内最齐全的肿瘤伴随诊断产品线,包括EGFR、BRAF、KRAS、NRAS、ROS1、ALK、HER2等十余种主流产品。赛科希德成立于2003年,是专注于血栓和止血领域的第一家上市的IVD企业。产品主要用于脑卒中、冠心病、静脉血栓栓塞症等血栓性疾病和出血性疾病的预防、筛查、诊断和监测。相反,发展一般的迈克、科华、美康,都布局了5-6个赛道。资金和人力的投入尚未体现在企业成长性和收益性上。企业布局多条赛道往往有两个原因:第一是规模较小,主业有瓶颈,需要增加现金流;第二是到达一定体量,需要寻求新增张。目前大多数中国IVD企业营收规模都在30亿元以下,远远低于国内医械巨头迈瑞(迈瑞有4条产品线,IVD业务只占其总营收30%)。即使是迈瑞,营收体量也只有海外巨头罗氏的1/8。因此,对国内大多数IVD企业目前所在的阶段而言,更适合提高主业专注度,做好技术积淀。

图表 8 产品专注度:发展好的企业,表现出较高的专注度(根据目前中国企业规模)2.2.2 优势产品:生化领域机会较小,POCT值得关注“优势产品”指行业内公认,或该企业自认为具有竞争力的领域。研究发现优势产品是生化领域的企业全部发展一般,而优势产品是POCT的企业发展较好居多。 |

声明:

1、凡本网注明“来源:小桔灯网”的所有作品,均为本网合法拥有版权或有权使用的作品,转载需联系授权。

2、凡本网注明“来源:XXX(非小桔灯网)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。其版权归原作者所有,如有侵权请联系删除。

3、所有再转载者需自行获得原作者授权并注明来源。

/3

/3