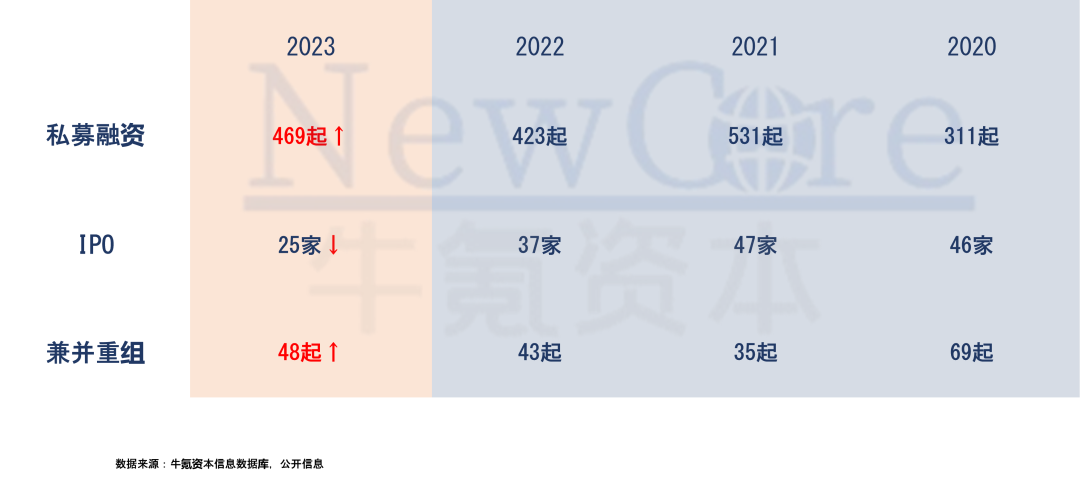

牛氪资本是一家专注于中国硬核科技领域的产业投行。公司目前聚焦于医疗大健康赛道,并以产业数据为底色,通过研究驱动、重度赋能的模式,持续、深度地助力科技企业对接资本市场,成就未来真正的商业领袖。 后疫情时代的2023年,比预想的多变还复杂,无论产业层面还是资本端,生物医药领域都展现了史无前例的泠冽。港股自2021年下半年的资本去泡沫过程,比料想的持久。恒生医疗保健(HSHCI)从2021年6月的最高点8395.58点一路下行至2024年1月30日的2259.19点,创造了恒生医疗保健指数自编制以来的最低点,唯剩惨淡。二级市场的估值调整倒逼一级市场变得更加犀利。根据牛氪资本统计,生物医药行业2023年私募融资活跃度再创新高,交易达469起,较2022年上涨10.66%,但交易金额则进一步下滑,2023年交易规模约553亿元,较2022年的639亿元进一步下调,对比2020年和2021年均超千亿元的融资规模,可谓断崖式下跌。IPO方面,作为生物医药Biotech最主要的两大规则—港股18A和科创板第五套标准,在港股持续的下跌和A股监管政策收紧的态势之下,变得似乎“失灵”,生物医药Biotech登陆资本市场变成了史无前例的难题。根据牛氪资本统计,全年仅25家完成IPO发行,创2020年以来发行新低;涉及募资总额约为255.07亿元,募资规模为2018年(含)来新低。不过,寒冬之下,生物医药BD交易史无前例的火热,以ADC为代表的License out重磅交易接踵而至,空前繁荣;而兼并重组方面,海内外继续活跃,2023年国内共发生48起,但交易集中在血液制品、原料药/中间体等传统成熟领域;海外MNCs则继续在ADC、小分子等领域重磅出击,2023年TOP5均超百亿美元,累计交易规模高达1057亿美元。产业层面,受医药行业投融资放缓带来的影响,市场需求发生较大变化,以CXO为代表的行业竞争加剧,除多肽等极个别细分领域,海内外相关企业增速放缓,裁员降薪,关停生产,不利消息接踵而至。而过去几年资本疯狂对生物医药的追捧,在推动医药创新的同时,也留下极其“内卷”的现状,出海破局是走出内卷的核心竞争力,除了License out模式,以恒瑞医药、百济生物、君实生物等为代表的生物医药企业于2023年在国际化道路上迎来新的进展和突破,通过差异化适应症、BIC等策略走向全球,开启国际化商业之旅。眼下,对于生物医药领域的所有企业或资本而言,寻找穿越周期的力量,更显得难能可贵。对比当下生物医药MNCs巨头的频频重磅出击,国内生物医药企业在技术、产品、市场等方面求创新,谋发展之路还有漫长的道路要走,但毫无疑问,中国生物医药企业成为MNCs的道路已然开启,正所谓“道阻且长,行则将至;行而不辍,未来可期”。

2023年的医疗行业政策不断出台,国家及地区发布多份规划性文件,涉及医保、医疗、医药、医改。医保目录对于创新生物医药支持力度越来越大,很多创新药通过国谈,快速纳入医保目录,可以实现快速市场覆盖。医药方面,主要包括参比制剂目录、药品监管等方面重要政策的发布。据统计,2023年度国家层面发布医药行业相关政策共计200余条,省级层面发布相关政策约有1400条。从类别看,今年医保类的政策最多,接近总量的一半。

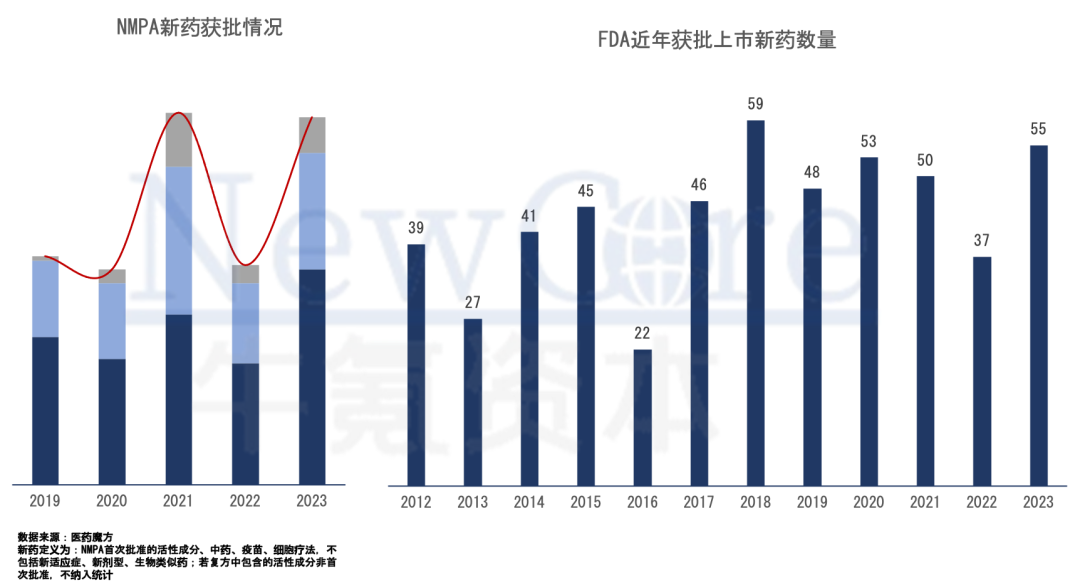

◼︎海内外获批新药创新高,适应症主要聚焦在肿瘤、罕见病等2023年,海内外获批上市新药数量创新高。根据NMPA与医药魔方数据,2023年NMPA共批准了约66款新药(不包括新适应症、改良型新药、生物类似药、中药和疫苗),这一数量再创近年来获批新药数量的新高。FDA方面,2023年CDER批准了55款创新药,具有创新机制的疗法占比超过六成,其中17款生物制品,9款获得孤儿药指定;38款新分子实体,20款获得优先审评,16款获得孤儿药指定。

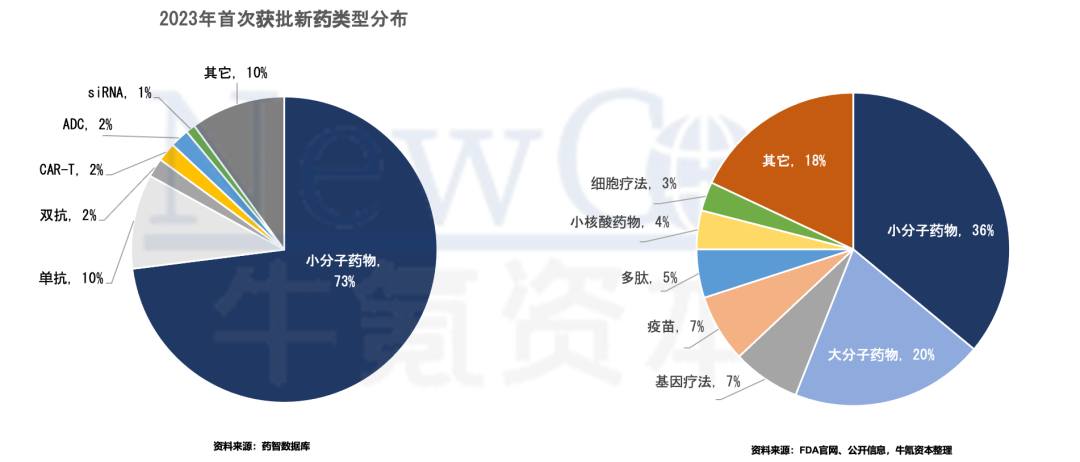

从药物类型方面,小分子药依然是2023年度的主流。具体而言,NMPA获批药物中,小分子化药共有45款(占比68%),生物药18款(占比21%),细胞疗法2款(占比3%),核酸药物1款(占比2%);FDA获批药物中,小分子化药共30款(55%),生物制品17款(31%),新分子疗法共7款(13%)。从适应症角度,NMPA获批创新药集中在肿瘤领域,而FDA获批新药在罕见病和肿瘤。具体地,2023年NMPA获批新药中,抗肿瘤新药26款(占比39%),抗感染新药10款(占比15%),自免领域新药9款(占比14%),血液疾病新药4款(占比6%), 高血脂新药3款(占比5%), 神经科学领域新药3款(占比5%), 消化系统领域新药2款(占比3%),糖尿病领域新药1款(占比2%),眼科领域新药1款(占比2%),其他领域新药7款(占比11%);对比之下,FDA批准新药中,罕见病和肿瘤分别有20款(占比36%)、18款(占比33%)。

此外,IND和NDA注册申请受理数量创近五年来新高。根据CDE统计,2023年IND受理数量1629个品种,同比增加29.08%;NDA上市申请数299个品种,同比增长39.07%。

◼︎集采逐渐温和,医保支付体系和定价体系向创新药倾斜自2015年以来,集采和医保谈判已经进入常态化,新药进入医保周期进一步缩短。2023年,国家组织药品集采已进入第九轮,本轮共纳入374种药品,平均降幅超50%。从最新集采结果来看,新药纳入医保目录已从过去5年缩短至1年多,80%以上的创新药能在上市后2年内进入医保,2023年有57个品种实现了“当年获批、当年纳入目录”,医保对新药的支出从2019年的近60亿元增长至2022年的482亿元;2022年新增的108个谈判和竞价药品中,有105个是新药。值得一提的是,从2018年开始,国家医保药品目录不断调整,调整周期为每年动态调整。支付体系方面,医保简易续约规则持续优化,支付端给予新药合理创新回报,同时进一步探索结合商业保险等医疗支付体系。2023年,医保局持续支持创新药发展,在对药品价值进行科学评估的基础上通过谈判陆续将341个新药以适宜价格纳入医保目录。中国创新药进入商业化爆发期,定价制度逐渐受到重视和完善,医保局正在探索建立药品在不同生命周期下的分阶段价格管理机制,即在创新药上市早期,企业面临短期内通过商业化收益收回成本的压力,医保部门将更多关注药品可获性,并给予合理的价格回报,首次提出了“新批准药品首发价格形成机制”,有利于创新药企尽早实现商业化放量和研发成本回收,平衡“鼓励创新与防止价格失控”之间的关系。商业保险方面,国家卫健委推动商业健康保险就医费用一站式结算。值得一提的是,自2005年以来,全国大型亿元巡查已开展四轮,但2023年上半年掀起了的这次巡查为近二十年来之最,在政府持续的干预力度和加大的纠偏力度新机制下,行业发展再次迎来深刻变革。复盘2020-2023年的私募融资交易,2023年交易数量较2022年有一定回升,2023年国内生物医药私募融资共469起,较2022年423起增长了10.87%,但仍低于2021年的531起。从交易额角度看,自2022年始,生物医药融资规模开始明显大幅下滑。根据牛氪资本统计的明确披露金额的数据显示,2020年和2021年,国内生物医药领域分别完成了超1095亿元、1300亿元的交易规模,但从2022年始,行业遭遇了断崖式下滑,2022-2023年交易规模分别为639亿元、553亿元。从平均单笔融资金额角度来看,2022年和2023年该指标相近,均为约1.85亿元,但明显低于2020年的4.12亿元和2021年的3.02亿元。分季度来看,2023Q4平均单笔交易金额下滑至近年来历史最低水平。根据牛氪资本统计,在历经了2020Q3开始的单季度维持在超90笔交易的活跃度以后,自2022Q2开始,各季度交易活跃度均维持在86笔以下(除2022Q3),此外,2023年Q4季度创造了自2020年以来的最低平均单笔交易额,仅1.4亿元。

◼︎趋势一:小分子、CGT、CXO等类型依然是交易的最活跃赛道小分子药物由于基数庞大,发展时间长,成为近年来融资交易数量最多的领域,CGT、CXO、抗体药物/融合蛋白、AI筛药和核酸药物在过去4年成为了生物制药私募融资领域的热门赛道。

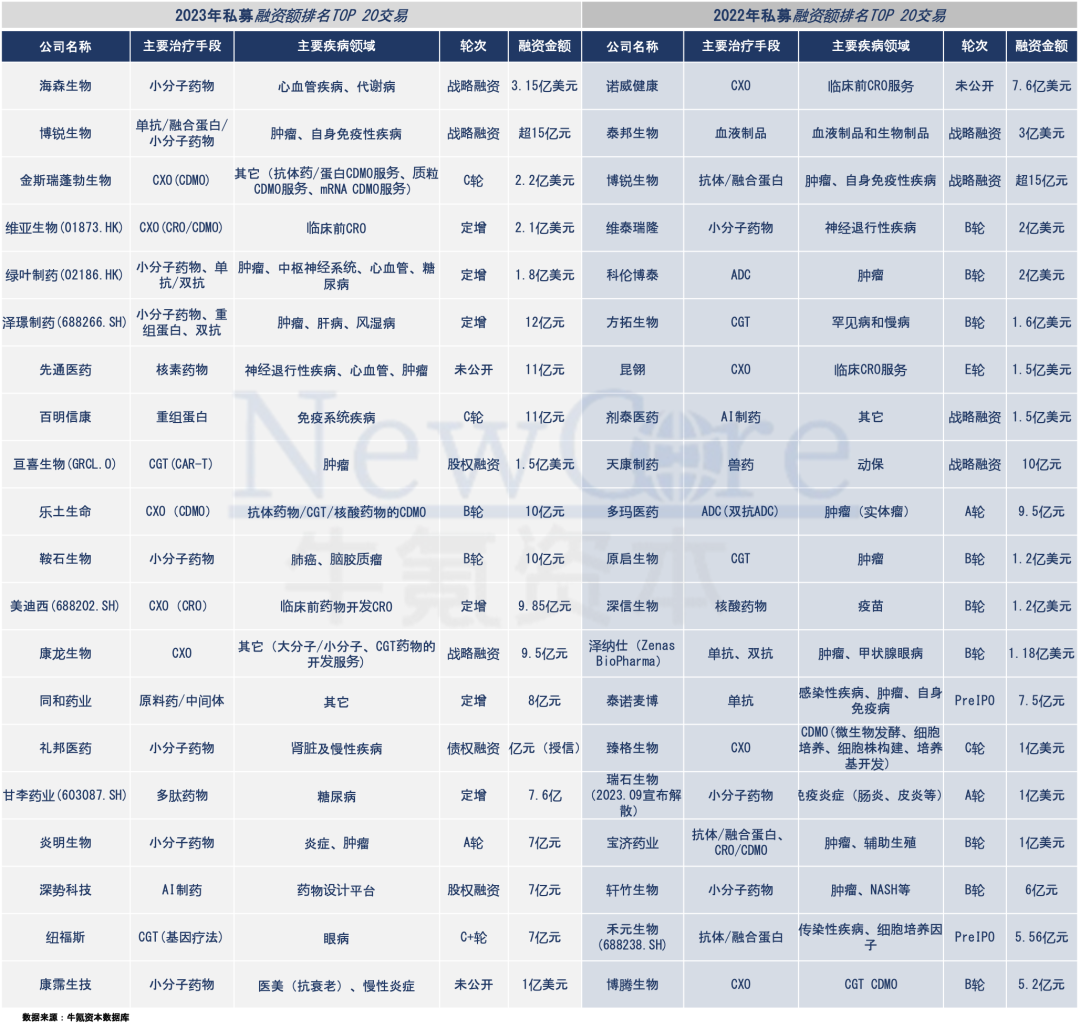

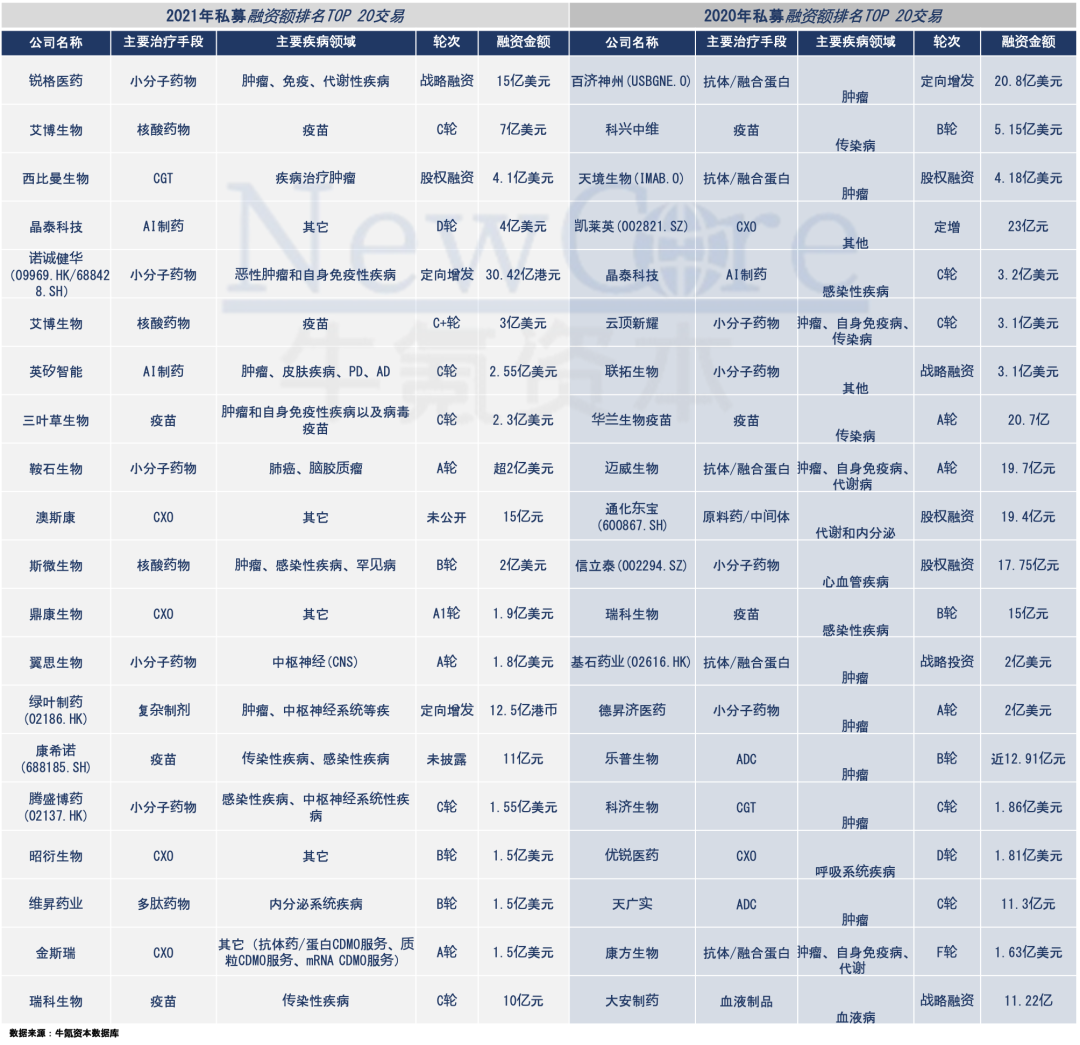

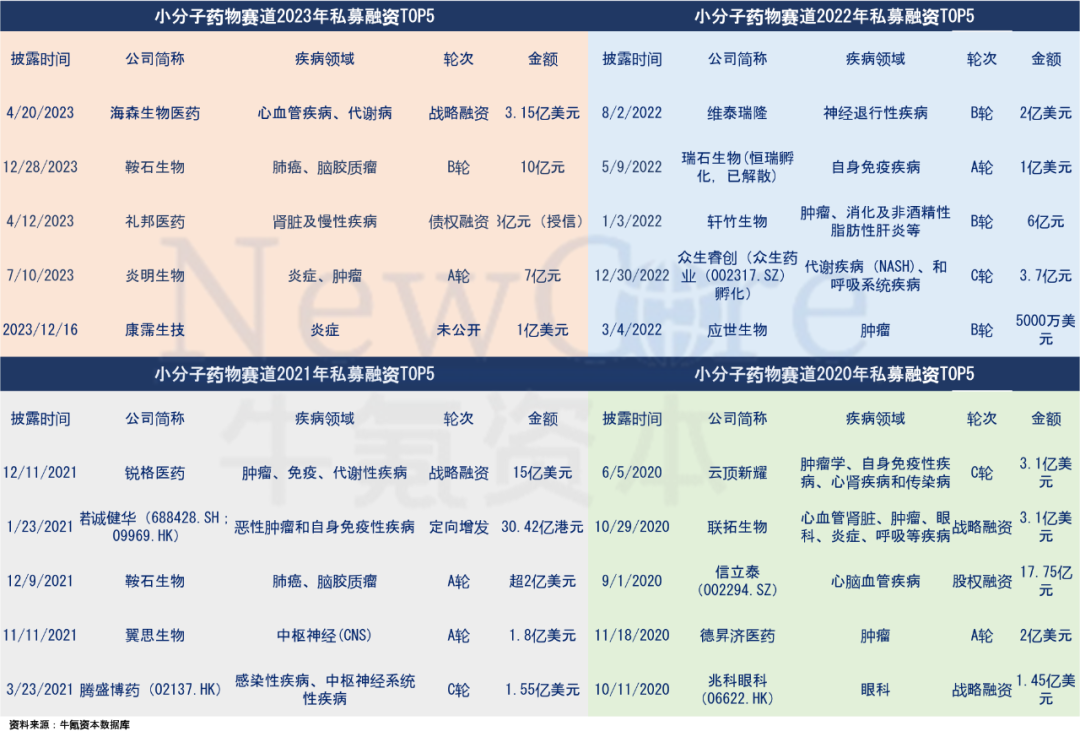

◼︎趋势二:国内肿瘤是最主要研发领域从疾病领域分析,肿瘤一直为近年来研发高地,也是资本聚集的主要疾病领域。此外,感染性疾病、代谢疾病、中枢神经系统性疾病等领域资本交易活跃。◼︎趋势三:重磅交易数量及金额均明显下降,无特别细分表现靓丽回顾2020-2023年私募融资TOP20交易情况,2023年重磅交易数量及金额均明显下降,与此前的交易相比,2023年无特别细分表现靓丽。 根据牛氪资本统计,2020-2023年私募融资TOP20的融资区间在2.55亿美元~20.8亿美元,各年度重磅交易分别发生11起、6起、2起、1起。2023年度唯一一笔跻身其中的重磅交易为海森生物2023年4月完成的3.15亿美元战略融资,根据资料,该笔融资由康桥资本和阿布扎比主权财富基金穆巴达拉投资公司共同领投,其它机构投资者跟投,所募资金将用于未来的收购和创新产品管线的业务发展,这也是是继海森生物于2022年3月从武田制药获得五种心血管和代谢药物的中国大陆独家专有权之后进行的。从治疗手段来看,2020-2023年私募融资TOP20中,小分子药物依然是最活跃的交易领域,涉及6起,其次是AI制药和抗体/融合蛋白,均涉及3起,其他为CXO、CGT、核酸药、血液制品、疫苗等。 从各年度TOP20交易来看,2023年交易总额与2022年相当,但是较2020和2021年明显下降。根据牛氪资本统计,2023年TOP20单笔交易均超1亿美金,涉及交易总额超40亿美元,较2022年TOP20涉及的34亿美元总额增长17.65%,而2020-2021年TOP20涉及交易总额分别为71亿美元、63亿美元。从治疗手段角度,小分子是2020-2023年TOP20中最为活跃的治疗手段,分别涉及4起、5起、3起和6起;CXO则在2021-2023年TOP20中保持活跃度,分别涉及4起、4起和5起,而2020年TOP20中暂不涉及;此外,单抗在2020年TOP20中较为活跃,涉及5起,但2021-2023年活跃度明显下滑,分别为0起、2起、1起;疫苗在2020-2021年TOP20中相对活跃,各年均涉及4起,但2022-2023年TOP20中不再受到关注。除此之外,各年度TOP20还涉及AI制药、多肽、核酸药、CGT、ADC、核素药等,每一次重磅交易背后,在一定程度上,代表了一个赛道的热度。2020年的AI制药热,2021年核酸药热,2022年核素药热浪,一浪盖过一浪。

◼︎趋势四:资金多元化,国资及CVC产业资本活跃度提升资金结构多元化趋势明显,来自国资或地方政府产业基金以及CVC产业资本的资金愈发明显。以领投方来看,2023年参与生物医药领域的投资机构明显增长,但单家投资笔数偏谨慎。根据牛氪资本统计,2020年至2023年生物医药领投机构分别为543家、560家、466家、870家。进一步分析背后的资金来源,国资或地方政府产业基金以及CVC产业资本成为了新兴力量,包括南山战新投、广州越秀产业基金、粤科金融、广州产投集团、广州开发区产业基金、上海生物医药基金、中关村协同创新基金、中国国有企业结构调整基金、无锡金投、成都天府国际生物城投资、西湖科创投等政府资金;以及来自康哲药业、君实生物、礼来亚洲基金、凯赛生物、九州通等CVC资本的投资参与方。

BD交易 License in重磅交易持续, License out空前繁荣

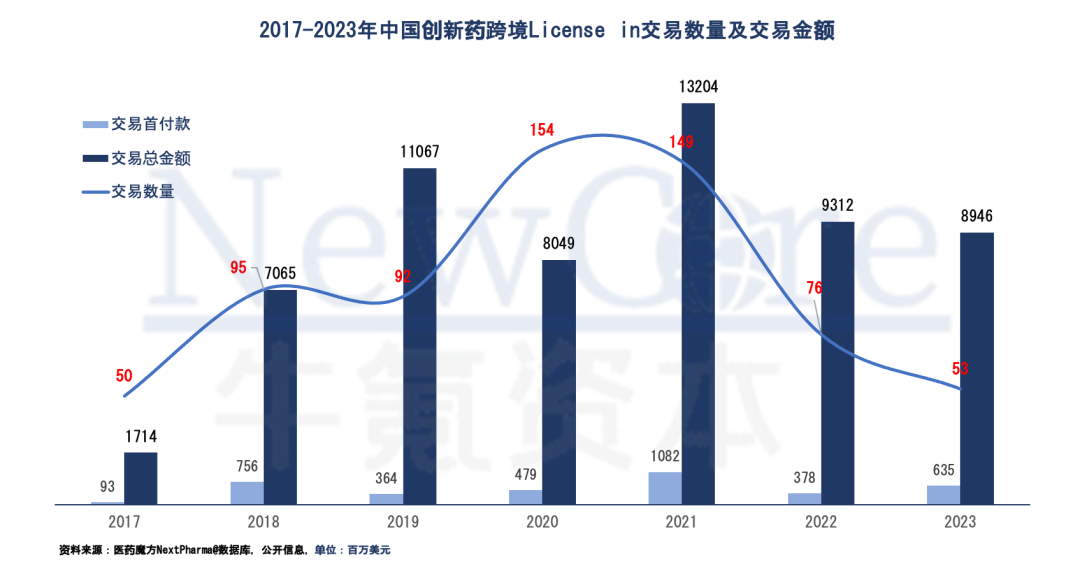

根据公开信息统计,2023年国内生物医药BD交易总额再创新高,为505.9亿美元,交易事件共124起,较2022年国内生物医药企BD交易总额增长147.3亿美元,同比增长41%,但交易事件数量减少76起,同比下降38%。进一步地,2023年License out项目共53起,交易金额达425.9亿美元,占比84.2%,License in项目仅21起,交易金额为42.8亿美元;中国药企境内的BD交易十分活跃,事件数为50件,但整体交易金额均较小。对于中国创新药企业而言,兴起于2015年的License in模式,显然在过往8年多的时间里走过了一个新的周期。这种周期通过一级市场交易情况和二级市场都有所反馈。根据医药魔方数据库,2023年国内共发生了超73起License in交易,交易数量自2018年以来持续下降,但交易涉及总金额与2022年基本持平,这主要得益于百济神州、华东医药等公司的大手笔支出。

回顾2020-2023年跨境License in总金额TOP25交易情况,2023年共发生6起,占TOP25总项目比为24%,涉及交易总金额41.2亿美元,占总交易金额157.51亿美元的26.15%,主要涉及肿瘤等领域。从各年跨境License in总金额TOP15交易情况来看,2020-2023年各年涉及总金额分别为39.47亿美元、85.42亿美元、44.897亿美元和54.855亿美元,肿瘤作为最主要治疗领域在2020-2023年各年涉及12起、8起、5起、7起;其次是眼科疾病领域,2022年发生4起,其它年份尚未涉及眼科疾病领域。

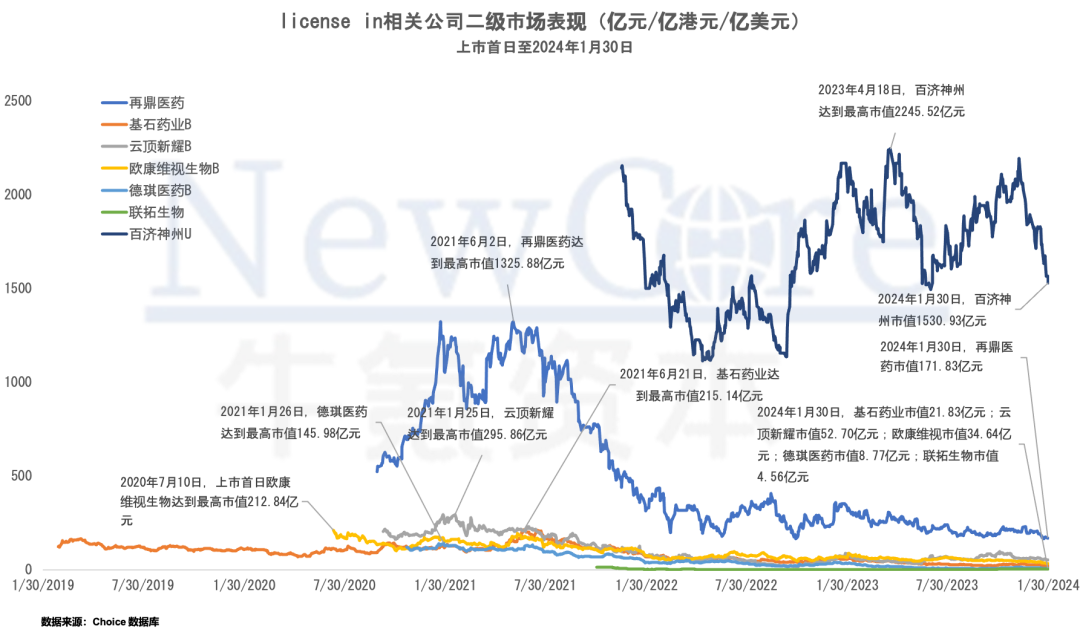

二级市场方面,此前依靠License in模式迅速完成上市的公司们,眼下正在历经市场的洗礼和考验。2021年CDE《以临床价值为导向的抗肿瘤药物临床研发指导原则》发布,以及当年科创板对纯License in模式的海和医药等IPO发行say NO所表明的监管态度,都加快了资本对License in模式风向的极速转变。百济神州、再鼎医药、基石药业、云顶新耀、欧康维视、联拓生物、德琪医药等虽抓住了时代的红利并依靠资本的催化借助License in模式快速崛起并实现IPO登陆资本市场,但长时期看,从单一的“外部引进”到“外部引进+自主研发”双驱动中体现出的自主研发能力,商业化进展,作为核心资产的产品管线规模,产品本身及管线构建逻辑才是这类公司长期在生物医药立足的根本。

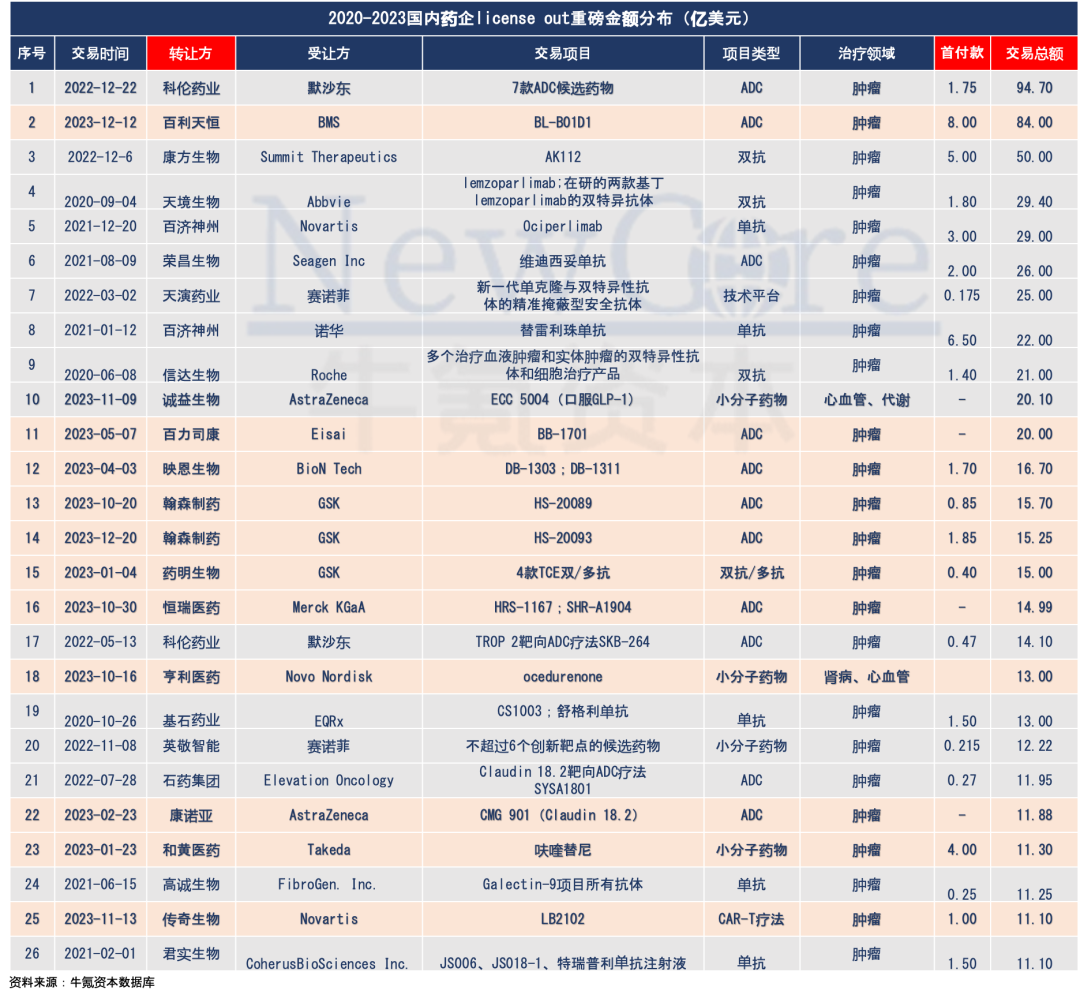

从License in向License-out切换,中国创新药模式正在时代车轮下快速前行,2023年License out达到了空前繁荣,交易总金额创新高。如果说跨境License in模式在一定程度上加速海外创新药进入国内市场,有力地推动了国内医药行业的产业升级,改变了当时国内制药企业大部分做仿制药的局面,迫使企业去做研发和创新,那么License out模式就在一定程度上证明国内生物医药过去几年在资本推动下的蓬勃发展和创新力。根据牛氪资本统计,国内药企2023年跨境License-out再创新高,交易数量达到了71起,总交易金额达413亿美元,多个项目首付款过亿美元,实现了量和质的双重突破。对比之下,2020-2022年跨境License-out分别为40起、77起、42起,涉及总交易金额分别为118.4亿美元、144.9亿美元、276.4亿美元。

此外,中国跨境License out在重磅交易数量在2023年均创造了历史纪录,ADC领域表现的异常活跃。根据牛氪资本统计,2020-2023年跨境License out总交易金额TOP25单笔交易均超过10亿美金,其中2023年共发生了12起,而2020-2022年分别发生3起、5起、5起。而百利天恒在2023年12月公告与BMS之间高达84亿美金的总金额,创造了ADC领域最大单笔License out交易记录。从治疗手段来看,2023年重磅交易集中在ADC领域,13起超10亿美金的项目中ADC占了7起。

从药物类型上看,回顾2015-2023年跨境License-out交易主要集中在抗体药物和小分子药物领域。此外,ADC以及CGT(细胞疗法&基因疗法)也逐渐成为企业追捧的热点,新兴疗法溶瘤病毒药物崭露头角。从疾病领域上看,肿瘤一直是交易的核心领域,迄今交易数量接近300起,其次是呼吸系统疾病和消化道系统疾病,分别涉及209起、191起;皮肤病、免疫、感染、病理、血液&淋巴、女性生殖&妊娠等适应症领域也是交易的主要领域,累计均完成超百起交易。License-out的趋势变迁,折射了中国生物医药在过去十年间,借助资本力量快速发展,“内卷”的同时也在创新中加快了走向全球的步伐,而许多创新项目在早期临床甚至临床前即得到跨国药企认可,是中国创新力量获得认可的一种表现,也给处于低潮时期的创新药行业带来了一丝继续前行的动力。

不过,2023年中国药企不仅要面对跨境License-out新高,也要面对License-out退货新高。根据牛氪资本统计,2023年共发生18起License-out退货。从退货产品来看,主要涉及抗体类,包括CD47抗体、PD-1抗体、TGFβ单抗、TIGIT抗体以及CGT等;退货产品最多的公司是EORx、诺华、艾伯维,究其原因,主要还是从商业化因素考量。值得一提的是,目前海外授权交易被退回的创新药中,百济神州的替雷利珠单抗已成功获批在欧盟上市,这也是首款在海外上市的国产PD-1,实际上,在国产PD-1竞争中,替雷利珠单抗也是销售金额最高的,而针对百济神州的替雷利珠单抗海外授权被退回,市场难以理解。

#重要赛道全面解读与展望#抗体/融合蛋白:海外出海迎突破,国内双抗迎来商业化浪潮

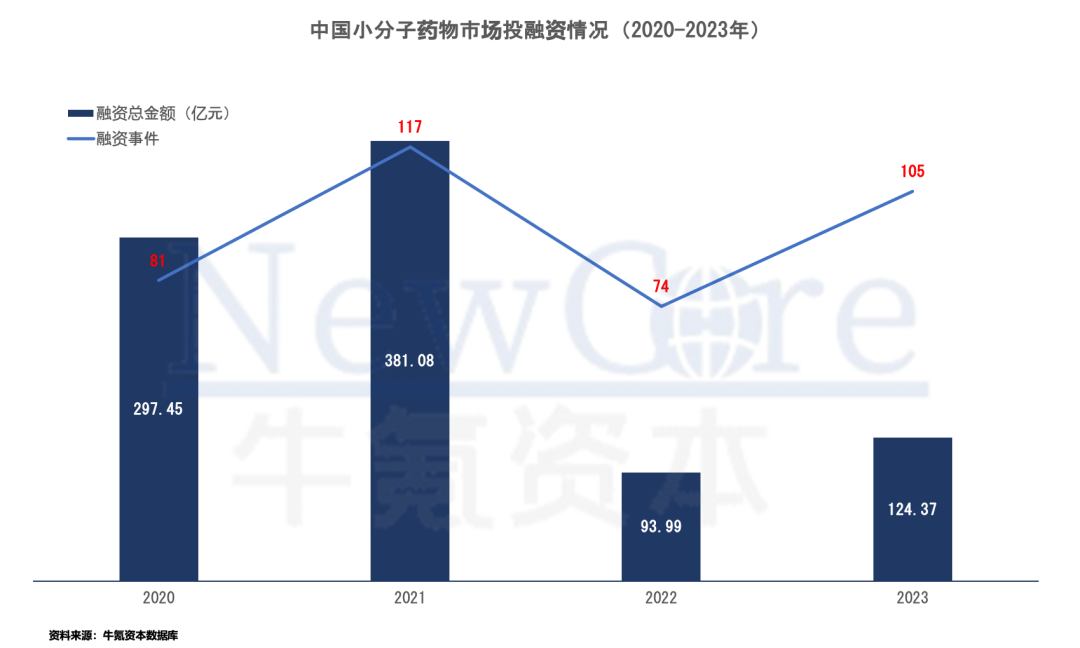

作为资本近年来最活跃的领域,小分子药物占据了海内外新药获批上市的半壁江山。根据牛氪资本统计,2023年发生105起私募融资事件,较2022年的74起增长41.89%,涉及交易规模超124亿元,较2020年和2021年各年超300亿元的交易规模断崖式下滑。小分子药物投融资交易下滑的背后,除了受海内外宏观经济形势、二级市场持续波动及监管政策等要素影响外,小分子药物也在大量资本的前期助力下陆续进入批量获证上市阶段,商业化加速推进。结合NMPA和FDA数据显示,2023年NMPA批准的87款首次获批新药中,小分子药物仍然是“主力军”,占比高达73%,靶点涵盖了CDK4/6、S1P、MET、BTK、DPP-4、ALK、ROCK2、JAK3/TEC、c-MET等;FDA在2023年批准的(55款新药中,小分子药物共有20款,占比达到36%。

◼︎小分子药物领域重磅交易依然持续,但细分赛道更犀利根据牛氪资本统计,2023年国内超5亿元交易共发生8起,涉及海森生物、炎明生物、鞍石生物和康霈生技等多家厂商,其中License in模式的海森生物拔得头筹。具体地,2023年4月,海森生物宣布完成3.15亿美元的融资,由康桥资本和阿布扎比主权财富基金穆巴达拉投资公司共同领投。作为License in模式代表之一,官网信息显示,海森生物目前主要覆盖心血管领域、代谢领域和急重症领域,已有7款商业化产品,核心产品之一生长抑素(思他宁®)在2024年新版医保目录中解除了医保目录限制,成功覆盖了既往没有覆盖的胆、胰等非静脉曲张性上消化道出血的适应症,有望在2024年迅速放量,公司也在2023年9月强势引进了LIB Therapeutics的第三代长效PCSK9抑制剂Lerodalcibep,目前处于临床三期,未来将与诺华的长效降脂药Inclisiran展开竞争。此外,由中国科学院院士邵峰为联合创始人/科学委员会主席的炎明生物于2023年7月完成了7亿元的A轮融资,国投创业领投、国风投基金联合领投,太平医疗健康基金、国寿科创基金、荷塘创投基金跟投。公开资料显示,成立于2020年10月的炎明生物目前搭建了小分子免疫调节新药研发平台、生物调控细胞焦亡技术平台、疾病转化研究平台三大技术平台,拥有涵盖肿瘤免疫、CNS、肾脏损伤等领域在内的10条在研管线,其中ALPK1小分子激动剂PTT-936(PTT-001)于2023年11月获得FDA批准进入临床1期。鞍石生物和康霈生技的两笔重磅融资均在2023年12月完成。根据资料,鞍石生物的本次B轮10亿元融资,由国投招商和IDG资本联合领投,燕创集团、凯辉基金跟投,推进万比锐®(伯瑞替尼肠溶胶囊)商业化、脑胶质瘤等适应症的获批、以及安达替尼(PLB1004)等其他肿瘤药物的研发。康霈生技的1亿美元融资主要锁定市场达100亿美金以上,且现有治疗方式或药物疗效不佳、副作用明显或无核准治疗药物的适应症来开发药物,根据资料,康霈生技自主研发的新药CBL-514注射剂在非手术局部减脂适应症,已完成Phase IIa临床试验,主要与次要疗效指标均达显著统计差异(p<0.00001),且药物安全性与耐受度良好。显然,对于小分子药物领域的产业方而言,在过去几年资本海量涌入后,建立独特的技术平台和FIC、BIC、Me-better的管线,加速临床推进及后续商业化路程,是未来唯一的出路,这也是获得资本持续助力的根本。

◼︎PROTAC、分子胶等靶向蛋白降解技术持续被关注,新一代小分子药物范式可期小分子药物成药技术持续迭代,PROTAC等靶向蛋白降解技术历经2021年高光时刻后作为新一代技术被资本持续关注。根据牛氪资本统计,2023年睿跃生物、康朴生物、格博生物等蛋白降解技术平台继续获得资本认可。靶向蛋白降解技术由于可以利用细胞内天然降解系统,直接降解蛋白,能够靶向难以成药的靶点或突变蛋白,比如传统不可靶向的转录因子、骨架蛋白等,是解决小分子药物难成药以及耐药性问题的利器。靶向蛋白降解技术发展至今,降解途径可分为两大类,即泛素-蛋白酶体系统以及溶酶体系统,前者主要降解细胞内可溶性的蛋白,如激酶、核受体、转录因子等,其中PROTAC和分子胶目前发展最成熟的两个方向,在研究广度和热度、管线布局、临床试验进度均占据优势;溶酶体系统对于泛素-蛋白酶体途径是一个补充,包括内体-溶酶体和自噬-溶酶体途径,但仍处于临床前概念验证阶段,暂无临床管线。根据牛氪资本统计,目前全球仍无一相关产品获批,海外Arvinas、C4、Kymera、Nurix等纳斯达克上市公司作为第一梯队正积极开展PROTAC创新靶点的研发,BMS、罗氏旗下基因泰克、默沙东等通过收购、BD等模式均在2023年加码布局创新分子胶疗法,Magnet Biomedicine也于2023年宣布完成5000万美元A轮融资。旨在推进一种独特的分子胶发现方法。国内方面,统计显示,目前有超30家PROTAC/分子胶相关企业,主要围绕AR、EGFR及、BTK、ER等开展,但最快处于11期中,包括百济神州(BTK PROTAC)、开拓药业(GT20029)、海思科(HSK29116)、海创药业(与恒瑞合作AR PROTAC处于临床I期)、Cullgen(睿跃生物)、Accutar(冰洲石生物)、医诺康、标新生物、珃诺生物等均有管线进入临床不同阶段,相关公司获得资本持续认可。2023年5月,睿跃生物完成4000万美元C轮融资,由阿斯利康中金医疗产业基金(AZ-CICC产业基金)领投,并得到了日本GNI集团,信熹资本,锡创投和沃杰资本的支持,公司目前进展较快的全球首创广谱抗癌TRK蛋白降解剂,已获得NMPA批准用于治疗晚期实体瘤的新药临床研究(IND)。9月,康朴生物完成近亿元B+轮融资,由一村资本领投,老股东北极光创投、龙磐投资、沂景资本、锐合资本、银杏谷资本继续支持,资金将主要用于加速两款国际进度领先的分子胶-蛋白质泛素化降解产品的临床推进,以及多个管线的临床前研究。12月,医诺康(Innovo Therapeutics)完成近亿元Pre-A轮融资,华金投资、乾道基金、中金策投资押宝,聚明创投追投增持,这家2022年5月成立的公司迄今已完成3轮累计3亿元融资,公司手握两款具有“FIC”潜力的重磅产品,并计划在2024年正式提交第一个IND申请。临床方面,蛋白降解技术在2023迎来新的进展。PROTAC先驱Arvinas继2023年11月完成3.5亿美元融资后,和辉瑞公布了首款进入临床3期的ER降解剂ARV-471联合CDK4/6抑制剂Ibrance(palbociclib)的Ib期积极数据,耐药癌症ORR达42%,稍早前,Arvinas公告靶向雄激素受体(AR)的PROTAC蛋白降解剂bavdegalutamide(ARV-110)以及其第二代AR靶向PROTAC降解剂ARV-766治疗转移性去势抵抗性前列腺癌(mCRPC)患者临床数据积极,将优先启动ARV-766治疗mCRPC的3期临床试验。

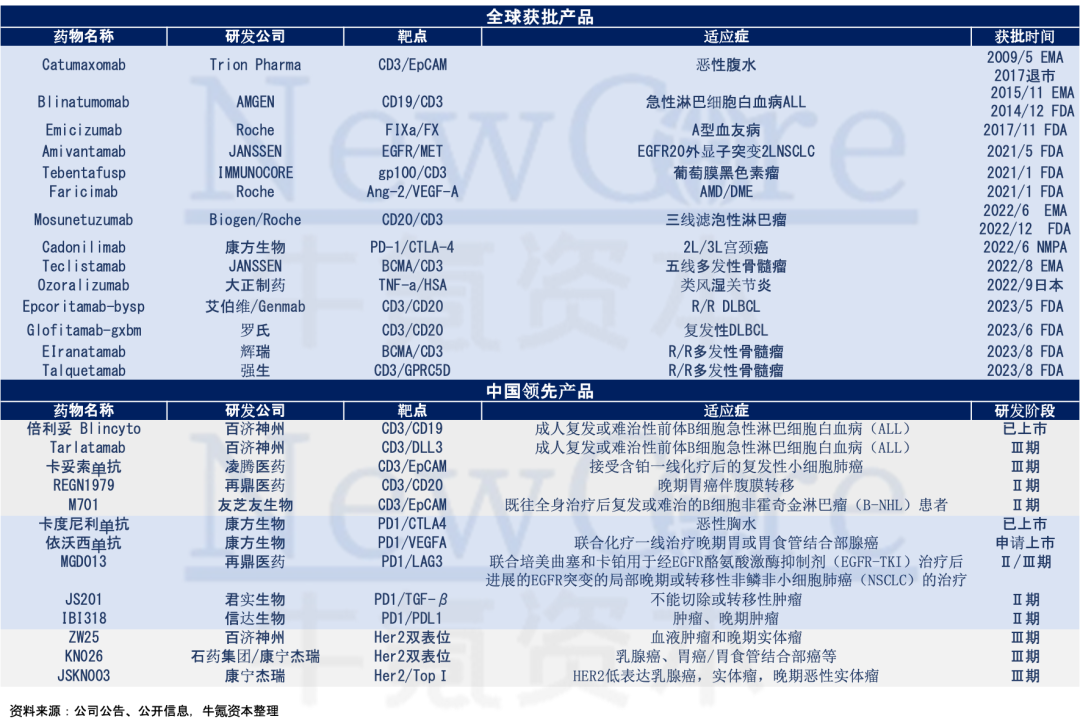

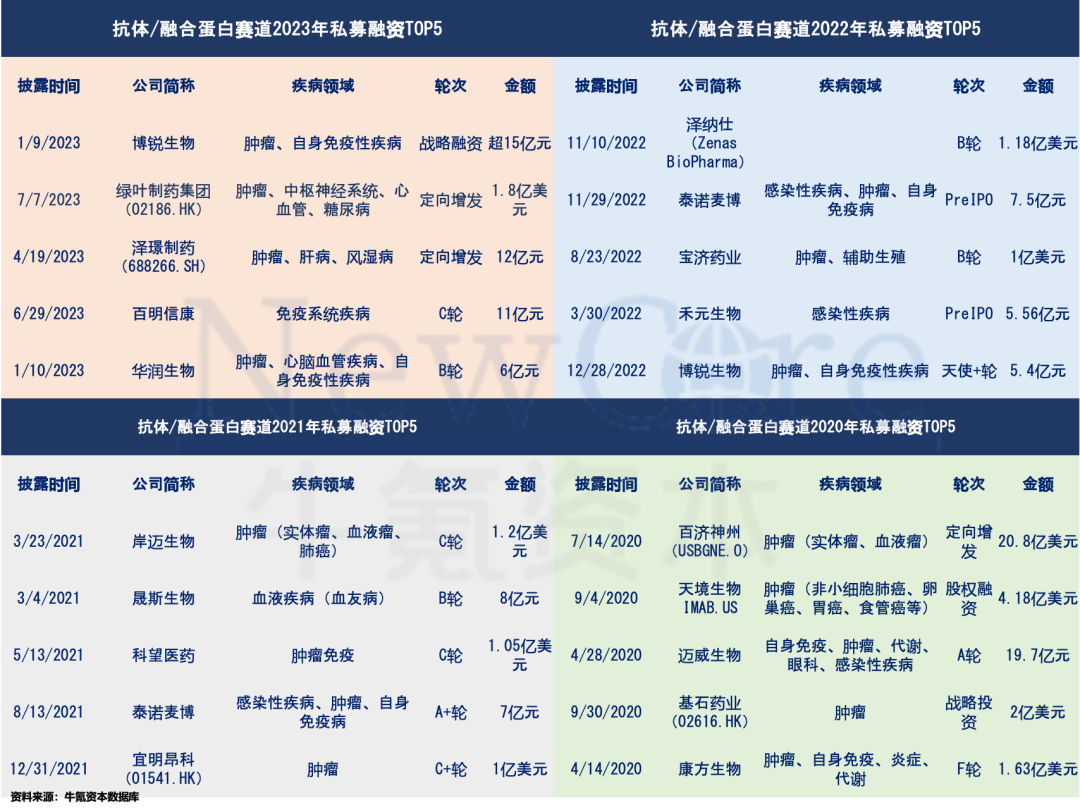

根据牛氪资本统计,抗体/融合蛋白赛道在2023年发生私募融资共36起,较2022年的30起略升,涉及交易金额超85亿元;重磅交易方面,全年超5亿元私募融资共发生5起,其中2起为上市公司定增引起,分别为绿叶制药集团(HK.02186)和泽璟制药(688266.SH),非上市公司重磅交易涉及博锐生物、百明信康和华润生物。从单抗到双抗再到多抗,抗体药技术发展快速迭代。

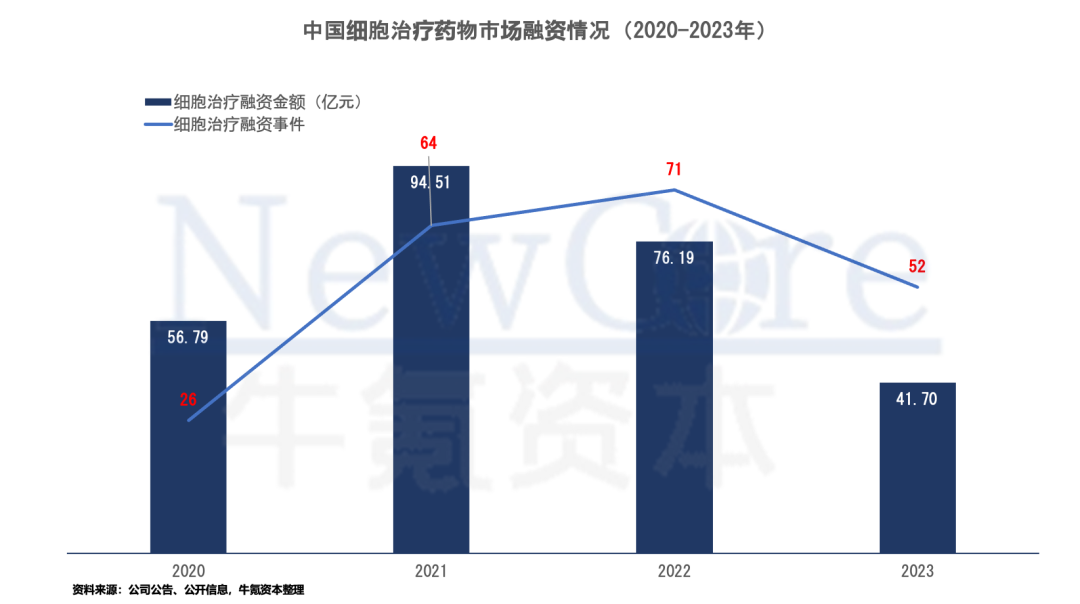

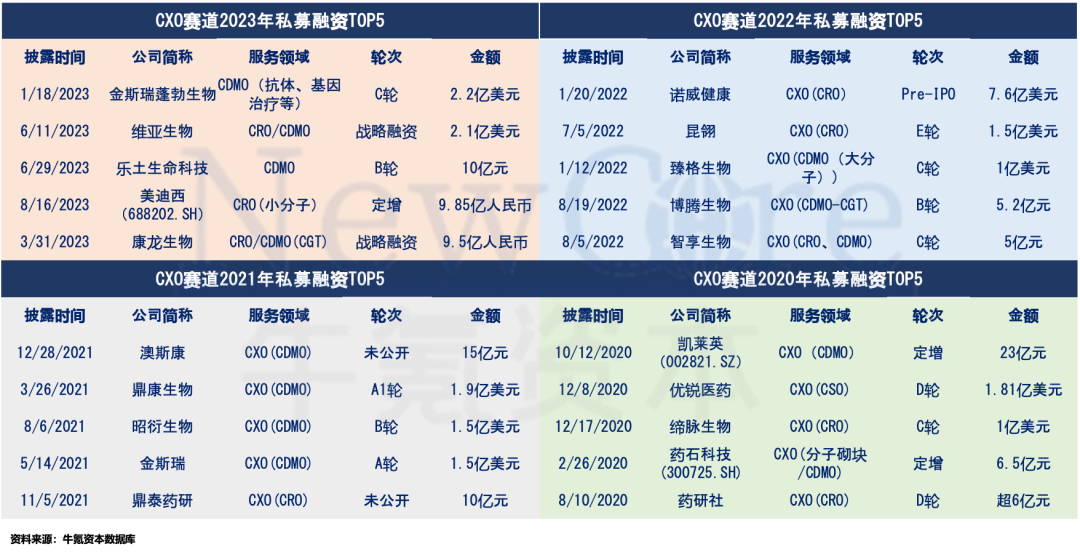

◼︎依靠差异化适应症、FIC、BIC等策略,从国内走向国际化,提高商业化价值天花板产业层面,对于国内抗体领域诸多厂商而言,出海走向国际化在2023年迎来新的进展。根据公开资料,2023年9月,百济神州替雷利珠单抗在欧洲获批,用于食管鳞状细胞癌(ESCC)二线治疗,其ESCC一、二线适应症也已向FDA提交上市申请;10月,君实生物PD-1单抗(特瑞普利单抗)获得美国FDA批准,也是FDA批准的第6款PD-1抗体,但是美国首个鼻咽癌治疗药物,也是首款国产PD-1在美国市场商业化的产品,在美国市场售价为8892.03美元/瓶(约合6.36万元人民币);和黄医药呋喹替尼(VEGFR)于2023年11月获得FDA批准;百奥泰的托珠单抗已经获批上市;此外,恒瑞医药的“双艾”疗法卡瑞丽珠单抗联合阿帕替尼于2023年5月向FDA提交一线肝癌上市申请;康方生物与正大天晴联合开发的派安普利单抗、复宏汉霖的曲妥珠单抗、亿帆医药的艾贝格司亭α等均在2023年开始FDA或EMA提交上市申请。在整体局面复杂、波动的大环境下,以国产PD-1成功登陆美欧为代表的抗体药厂商们,通过差异化适应症、BIC等策略开启国际化之路,在突破内卷的同时,大幅提升产品商业化价值天花板。私募融资方面,博锐生物和百明信康分别完成的超10亿元融资,同样借助FIC、BIC等策略快速推进。2023年1月,博锐生物完成超15亿元融资,投资人包括亚洲知名主权基金及台州/椒江市区两级和杭州富阳的国资基金,这是继2019年9月太盟投资集团完成并购重组,博锐生物独立发展后的首次对外融资,旨在调整优化公司股权结构并补充运营资金,投前估值约130亿元。公开资料显示,博锐生物聚焦自身免疫和肿瘤免疫领域,2022年营收超9亿元,并在过去三年取得超50%的复合年增长率,目前有20+主要在研产品,10余款已进入临床,4款已商业化上市,分别是安佰诺®(注射用重组人II型肿瘤坏死因子受体-抗体融合蛋白)、安健宁®(阿达木单抗注射液)、安佰特®(注射用英夫利西单抗)和安舒正®(枸橼酸托法替布片),覆盖类风湿关节炎、银屑病、强直性脊柱炎、克罗恩病等主要免疫性疾病。值得一提的是,博锐生物与恩沐生物共同开发的三特异抗体BR110于2021年12月获NMPA批准,也是全球首个获批临床的CD3/CD19/CD20三抗产品;自主研发的1类创新型生物制品BR108注射液(靶向CD70的创新型ADCC增强型单抗)的临床试验申请于2022年11月获NMPA受理。2023年6月,百明信康获得超11亿元的C轮融资,由德同资本,百润资本,德国YSIM基金,见素资本,科泉基金,康君资本,一家欧洲本地的著名金融机构及老股东联合投资,资金用于将进一步推进其研发项目,并加快产品的市场推出和商业化进程。根据介绍,成立于2018年的百明信康主攻自免市场。目前,自身免疫疾病领域涌现出了几种畅销药物,如阿达木单抗(Adalimumab)、优昔单抗(Ustekinumab)和杜匹单抗(Dupilumab)等均为年销售额超50亿美元的重磅药物,吸引了许多海内外知名公司参与到这一竞争激烈的领域,包括艾伯维、强生、罗氏等跨国制药,以及中生制药集团、先声药业、三生国健、华东医药、诺诚健华、恒瑞医药和信达生物等国内知名制药企业。百明信康专注特异性免疫调控,拥有PCFiT、Apitopes两大技术平台,聚焦全球免疫脱敏疗法(AIT)领域,分别开发过敏性鼻炎、过敏性结膜炎、过敏性哮喘,以及多发性硬化症、格雷夫斯病、葡萄膜炎等自免疾病疗法,已有四条管线进入临床阶段,其核心产品用于治疗格雷夫斯症的WP1302的临床二期试验已于2023年12月获得了FDA批准。根据牛氪资本统计,2023年国内双抗领域共发生25起融资,交易总额超60亿元。公开资料显示,目前全球获批双抗产品共14款,其中4款在2023年获FDA批准上市,安进CD3/DLL3双抗SCLC临床II期成功已经提交上市申请。此外,CDE官网显示,强生的EGFR/c-MET双抗Amivantamab一线治疗EGFR+肺癌于2023年10月提交上市申请。作为强生在肺癌的核心产品,埃万妥单抗(Amivantamab)单药以及组合疗法的目标销售峰值预计将超50亿美元,在一线治疗中的市占率或可达50%。从已上市产品来看, 2022年双抗药物的市场规模达52亿美元,其中罗氏开发的艾美赛珠单抗(Hemlibra)在双抗市场销售额约为40.07亿美元,占据双抗药物市场份额的77%,该产品2023Q1-3合计36.12亿美元。国内方面,相关企业主要围绕CD3/X、PD1/X、Her2/X等双靶点开展临床研究,其中,围绕CD3/X靶点,目前仅百济神州与安进合作的CD3/CD19作为国内首款双抗产品已上市;PD1/X方面,康方生物自主研发的PD1/CTLA4双抗卡度尼利于2022年6月获批上市,作为全球及国产首款上市的免疫双抗,为晚期宫颈癌患者提供全新诊疗方案,2023H1收入6.06 亿元,除宫颈癌外,卡度尼利在胃癌、肝癌、肺癌等大适应症上均有布局;此外,康方生物的PD1/VEGF双抗AK112提交上市申请;康宁杰瑞的HER2双抗KN026处于临床III期,公司于2023年2月完成3.76亿港元融资;百利天恒首创的EGFR/HER3双抗SI-B001针对PD-1经治肺癌处于临床III期,公司于2023年1月登陆科创板,募集资金9.9亿元。显然,在可预见的未来,国内双抗新药将迎来批量上市,商业化放量。此外,驯鹿生物、原启生物、丹码生物、益科思特、康抗生物、天广实、绿竹生物、盛禾生物等双抗相关公司均在2023年完成亿元级融资。根据牛氪资本统计,2023年CGT领域共发生交易71起,较2022年98起明显下降,涉及交易规模超63亿元,较2022年的超118亿元降幅明显。进一步分类,2023年细胞治疗和基因治疗分别完成了52起、19起。全年超5亿元交易共2起,为细胞治疗公司亘喜生物(GRCL.US)1.5亿美元定增和基因治疗公司纽福斯7亿元私募融资。国内细胞治疗企业私募融资的数量和融资规模自2021年达到历史新高后,近两年来持续回调,行业整合也开始掀起。根据牛氪资本统计,2023年细胞治疗领域共发生私募融资52起,涉及交易规模近42亿元。其中,亘喜生物(GRCL)在8月宣布最高可达1.5亿美元的定增后,于12月作价12亿美元卖身阿斯利康,为后者扩充一款处于临床阶段、针对多种恶性血液肿瘤和自身免疫性疾病的BCMA/CD19自体CAR-T细胞疗法,以及专有的细胞疗法FasTCAR生产技术平台,交易完成后公司将私有化退市,在此之前,西比曼生物于2021年2月作价4.1亿美元由云锋基金、泰福资本、CEO刘必佐主导的买方团发起私有化退市。

细胞治疗分两类,一类是干细胞,一类是免疫细胞。CAR-T细胞疗法自FDA于2017年8月首次批准Kymriah上市以来,国内产业及资本方自此变得热闹。目前获批上市的均是细胞治疗,确切而言,均为CAR-T细胞治疗。根据牛氪资本统计,截至2023年12月31日,国内细胞治疗相关公司在前期获得资本后分别于2020-2022年超5家登陆资本市场,包括2020年登陆资本市场的传奇生物、永泰生物、药明巨诺;2021年科济药业;2022年诺诚健华。产品方面,目前全球共9款CAR-T治疗药物获批上市,靶点聚焦在CD19或BCMA,适应症均为B细胞相关的血液恶性肿瘤,其中美国企业有3家(吉利德科学、蓝鸟生物、百时美施贵宝),瑞士企业有1家(诺华),而国内共有4款产品获得批准,复星凯特的靶向CD19的CAR-T细胞治疗疗法Yescarta(又称阿基仑赛注射液,商品名“奕凯达”)和药明巨诺的靶向CD19的CAR-T产品瑞基奥仑赛注射液(relma-cel,商品名“倍诺达”)在2021年先后获NMPA批,开启国内细胞治疗元年,驯鹿生物与信达生物共同开发的首款在中国获批的BCMA靶向CAR-T疗法伊基奥仑赛注射液(商品名:福可苏)和合源生物CD19 CAR-T细胞治疗产品源瑞达(纳基奥仑赛注射液)在2023年先后获NMPA批准。2024年,科济生物靶向BCMA的CAR-T疗法和恒润达生靶向CD19的CAR-T疗法均有望在中国获批上市。从目前已上市产品来看,海外定价区间在39-129万美元/支,国内定价约120万元/支。从上市后表现看,吉利德Yescarta2022年销售突破10亿美元,成为CAR-T领域首个重磅产品,预计2023年销售额近30亿美元;强生与传奇生物合作的Carvykti2023H1突破1.8亿美元,预计2024年将进入放量期。此外,GPRC5D、CD22、CD20等以及多个双特异性血液瘤靶点CAR-T展现出积极的临床疗效。从市场潜力来看,国内CAR-T市场规模2021年仅1亿元,2023年预测14亿元,2023年则进一步扩展至325亿元,2021-2023年复合增长率高达176.7%亿元,尽管市场潜力无限,但目前中国的CAR-T处于商业探索阶段,高成本下面临支付压力是商业化道路的障碍之一,围绕医保结合商保共同承担的多元化支付体系等持续探索。◼︎免疫细胞治疗药物的发展趋势:异体通用现货型、可量产化、可治疗实体瘤尽管多款产品海内外陆续上市,但目前已获批CAR-T疗法存在的多重重大行业挑战困扰着商业化进程,已上市产品均为自体CAR-T细胞,且复杂的制造过程、细胞质量差、价格高昂、全身毒性,以及非常集中的适应症(血液肿瘤),均严重限制了其更广泛的应用。产业界一致认为,异体通用现货型、可量产化、可治疗实体瘤,是免疫细胞治疗药物的发展趋势。具体而言,生产制备方面,CMC为CAR-T制备关键的重点和难点,涉及工艺开发的鲁棒性(robustness)、可重复性等问题,产业规模化效应及智能化生产工艺而降低成本是产业等各方致力的方向;技术方面,CAR-T细胞疗法正在从末线治疗向前推进,同时围绕通用型UCAR-T细胞疗法、成体UCB/PB-CAR-NK细胞疗法、iPSC来源CAR-NK细胞疗法等可有效降低成本的通用细胞疗法技术持续推进,尽管CAR-T及TCR-T做自体的效果不错,但将其做成通用型T细胞方面,还有一定的挑战,目前很多企业在研制CAR-NK疗法,旨在发挥NK细胞天然异体使用的优点来克服T细胞的缺点,iPSC-CAR-NK类产品被认为是下一代细胞治疗产品的最大可能;适应症拓展至实体瘤是大家一致努力的方向,目前CAR-T细胞疗法集中用于血液肿瘤,而用于实体瘤的治疗因为面临免疫微环境抑制问题、肿瘤抗原异质性问题,避免伤及正常组织等诸多问题,给选择药物靶点和药物设计带来了较大挑战,CAR-T治疗实体瘤一个更长远的过程但也去的不断的进展,比如Claudin18.2的CAR-T在胃癌末线治疗中取得较好疗效;此外,实体瘤CAR-T靶点进一步丰富,并在2023年开始有所突破,根据资料,科济药业的CT041正在开展胃癌末线Ⅲ期注册研究,有望成为首个上市的实体瘤CAR-T;斯丹赛的GCC19 CART用于治疗复发/难治性转移性结直肠癌患者初步临床疗效显著优于标准疗法;此外,首款TIL疗法已经递交了上市申请,以IN8bio(Nasdaq:INAB)为代表的γ-δT细胞治疗赛道仍处在临床研究的初始阶段。围绕“异体通用现货型、可量产化、可治疗实体瘤”这一目标,2023年资本及MNCs企业继续活跃,国内部分, 湾岛细胞、济因生物、河络新图、恩瑞恺诺、极客基因等30家厂商完成私募融资;BD方面,西比曼的GPC3 CAR-T在晚期肝癌患者中取得了积极疗效,并于2023年12月和阿斯利康达成合作;传奇生物在2023年11月以1亿美元首付款+10.1亿美元里程碑付款以及分级特许权使用费将DLL3 CAR-T授权给诺华。基因疗法可分为基因增补疗法和基因编辑疗法两类,通过特定载体将DNA或RNA等治疗基因转移到患者的靶细胞内,借助基因增补、基因修饰或基因沉默等多种方式修复缺陷基因或调节基因表达,使新植入或修正的基因产生有正确功能的蛋白质,从而治疗遗传疾病。基因治疗的三大核心要素包括基因操作、目标基因递送和疾病治疗,其中基因操作中以CRISPR/Cas为代表衍生了一系列基因编辑工具,如单碱基编辑器、先导编辑、RNA编辑器和表观遗传编辑等;基因递送分为病毒载体、非病毒载体和物理方式,其中病毒载体中腺相关病毒载体(Adeno-associated Virus, AAV)是目前常用的基因疗法载体,腺病毒载体次之;非病毒载体主要是裸露DNA、转座子、脂质体、脂质体纳米颗粒、高分子聚合物等。目前,AAV在基因治疗领域应用最广,目前全球范围内共7款AAV基因疗法获批上市,国内尚无相关产品获批。2012年欧盟批准的Glybera是第一个基于AAV载体的基因疗法,2017年首个用于遗传性视网膜病的基因疗法Luxturna获FDA批准上市,也是首款体内给药式基因疗法,拉开眼科基因治疗的序幕。根据牛氪资本统计,国内迄今共有33款AAV基因疗法IND申报获批,且大多数基因治疗产品的适应症均为眼科疾病,此外3款进入Ⅲ期临床,分别是纽福斯的NR082(用于Leber遗传性视神经病变)、信致医药的BBM-H901(用于B型血友病)、诺华的OAV101(用于脊髓性肌萎缩症)。在刚刚过去的2023年,AAV基因治疗领域收获不小:血友病B基因疗法Hemgenix获EMA有条件上市批准;治疗严重血友病A的基因疗法Roctavian、治疗杜氏肌营养不良症的一次性基因疗法Elevidys,也获得FDA批准上市。2023年8月,国内首家眼科疾病基因治疗纽福斯完成了近7亿元C+轮融资,由长江招银联合光谷金控、武汉高科、光谷健康投、广州金控共同领投;国投招商、天堂硅谷和长江产投等著名投资机构共同参与投资。公开资料显示,纽福斯成立于2016年,在武汉、苏州、上海和美国圣地亚哥设有子公司,目前有10条在研管线,3条处于临床阶段,其中,核心产品NR082(NFS-01)旨在治疗ND4介导的Leber遗传性视神经病变(ND4-LHON),已被美国FDA和欧洲药品管理局(EMA)授予孤儿药称号(ODD),是首个同时获得中国NMPA及美国FDA授予的临床试验IND许可的中国籍基因治疗新药,国内已进入III期临床试验所有患者入组给药,并在美国启动多个临床研究中心;第二款针对LHON的候选药物NFS-02已同时在中美获得IND许可,正在开展全球多中心临床试验。公司管线还包括显性遗传性视神经萎缩(NFS-05),视神经病损伤(NFS-04),血管视网膜病变(NFS-10)等临床前候选药物。其中,NFS-05在2023年9月获批在澳洲开展临床。除了眼科,基因治疗在其他适应症方面也持续拓展。诺华的Zolgensma于2019年获FDA批准,用于治疗脊髓性肌萎缩症(SMA)患者,定价为212.5万美元。数据显示,该产品2020-2022年销售额分别为9.2亿美元、13.51亿美元、13.7亿美元,正式迈入“10亿美元俱乐部”,成为基因治疗领域的重大里程碑。2022年8月,蓝鸟生物基于慢病毒载体的β-地中海贫血基因疗法Zynteglo获美国FDA批准,它是首款用于需要输血的成人和儿童地中海贫血症患者治疗的基因疗法,也是FDA首次批准慢病毒载体基因疗法。2022年11月,uniQure和CSL的基因治疗产品Hemgenix获美国FDA批准用于治疗18岁及以上血友病B患者,定价350万美元,成为美国最贵的药物。2023年12月,Vertex和CRISPR联合推出的全球首款CRISPR/Cas9基因编辑疗法exa-cel(商品名“Casgevy”)和蓝鸟生物的基因疗法lovo-cel(商品名“Lyfgenia”)再获FDA批准,两款产品均用于治疗伴有复发性血管闭塞危象(VOC)的镰状细胞贫血病(SCD)与输血依赖性β地中海贫血(TDT)患者,其中蓝鸟生物将该产品定价为310万美元,此前治疗肾上腺脑白质营养不良的eli-cel和治疗β-地中海贫血的beti-cel分为定价为300万美元和280万美元。基因疗法取得了历史性突破,吸引了产业界和资本市场的大量关注,但与细胞治疗相似,CMC难题下的高成本、各国对其安全性思考等成为了商业化重点难题。毫无疑问,CXO领域在2023年整体处于景气度承压状态,但资本活跃度尚在。根据牛氪资本统计,2023年共发生私募融资交易59起,涉及交易规模约102亿元,CXO在过去四年每年持续保持在百亿元级以上的交易规模。不同于以往,2023年CXO重磅交易由上市公司分拆融资主导。◼︎小分子领域产能建设降速,多肽、ADC等新领域产能继续扩张整体而言,由于外部经济市场环境延续疲弱态势、不确定性增加,全球和国内的生物科技领域融资均有明显放缓,CXO受到资本市场和行业周期的影响,除了多肽、ADC等细分领域,行业整体增速放缓。从二级市场来看,始于2021年下半年的颓势并未在2023年止步;从财务表现来看,2023年以小分子药物CXO为主的药明康德、凯莱英、康龙化成、博腾股份的收入增速放缓;率先作为CGT CDMO第一股登陆科创板和元生物承压,收入放缓,预计2023年亏损1.13-1.29亿元。在减肥药风靡全球的市场背景下,诺和诺德与其研发的GLP-1降糖减重药物司美格鲁肽(Semaglutide)为代表的GLP-1等多肽产业链快速崛起,从保护氨基酸到原料药、CDMO等,以多肽为主线的诺泰生物和圣诺生物,则在司美格鲁肽爆发的产业链中受益,2023年营业收入增长39%-54%,扣非净利润增长80%-83%,实际上,多肽板块的爆发也是包括药明康德在内的其他CXO厂商2023年业务快速增长点;ADC板块也全线爆发,根据XDC CDMO药明合联(02268.HK)2024年2月1日公告,2023年销售收入增长超100%,净利润增幅超100%。◼︎CGT CDMO受考验,但分拆大分子/CGT CDMO业务融资备上市成趋势尽管以和元生物(688238.SH)为代表的CGT CDMO上市公司在2023年业绩表现糟糕,但资本层面,上市公司分拆大分子/CGT CDMO业务备上市成趋势。2023年11月,专注于提供ADC等生物偶联药物端到端服务的CRDMO企业药明合联(02268.HK)登陆港股,此时距离公司设立仅三年(2020年12月设立)。至此,药明康德系已陆续生产了五家上市企业:合全药业(832159.NQ)2015年4月在新三板挂牌上市;药明生物(02269.HK)2017年6月在港上市;药明康德2018年先后完成“A+H”股上市;药明巨诺(02126.HK)2020年11月在港上市。实际上,除了药明康德,诸多厂商采用分拆融资并准备上市。2023年初,端到端一站式CDMO服务商金斯瑞蓬勃生物(PROBIO CAYMAN)完成2.2亿美元C轮融资,投后估值15亿美元,未来将其CDMO业务分拆并于A股上市;2023年3月,聚焦大分子、CGT等领域CDMO康龙生物完成新一轮9.5亿元人民币融资,以进一步加快大分子药物及细胞与基因治疗等研发服务能力的建设;维亚生物(01873.HK)于2023年6月将境内外其他CRO资产合并在上海维亚,通过上海维亚近24.21%的股权转让(近1.5亿美金融资)及近6000万美元可转债融资,获得近2.1亿美金的融资,引入淡马锡、弘晖基金及淡明资本,上海维亚的交易估值约46亿人民币,未来独立运作A股上市。此前,博腾生物、凯莱英医药等均采用分拆大分子/CGT CDMO业务,设立子公司并完成大额融资,为后续独立上市做准备。值得一提的是,CGT药物研发难度高,生产工艺复杂,生产成本高,建设难度大,目前面临成本控制和安全性等难题,商业化进度开刚开始,根据牛氪资本统计,国内已有超20家公司争相入局CGT CDMO赛道。除了前述厂商,基因治疗CDMO厂商行诚生物于2023年5月完成数亿元A轮融资,CGT CRO妙顺生物于当年8月完成超亿元A轮融资,等等。

根据牛氪资本统计,2023年核酸药领域共发生私募融资31起,自2020年以来得到资本的持续关注和重视。重磅交易方面,2023年超5亿元交易共2起,嘉晨西海和圣因生物分别完成了近亿美元、8000万美元的融资。根据资料,嘉晨西海于2023年2月完成了近亿美元的A+和A++轮融资,由国调创新基金、越秀产业基金、高瓴创投等投资机构投资,公司在RNA技术平台和递送系统方面均有布局,RNA技术平台方面,已有成熟的非复制mRNA及自复制srRNA双技术平台;递送系统方面,包括多种自有专利脂质纳米颗粒载体、聚合物载体以及全球首创的非传统冻干形式热稳定递送系统(RTU)等,同时嘉晨西海拥有RNA工业化生产的核心——CMC工艺开发。基于两大技术平台,嘉晨西海的管线治疗领域覆盖肿瘤、传染病、罕见病以及医美,并且已有多款产品进入了临床阶段,其中,带状疱疹疫苗JCXH-105,已在美国开展临床1期试验,国内IND申请也已经获得了CDE正式受理;广谱新冠疫苗JCXH-221已经获批在美国开展临床1/2期试验;实体瘤治疗产品JCXH-211已经在中美两国开展临床1期试验;mRNA四价季节性流感疫苗JCXH-107的注册临床试验申请于2023年7月获得FDA批准。新冠推动RNA疗法蓬勃发展,特别是mRNA领域,随着全球疫情的结束,mRNA也进入新一轮洗礼,原本由新型冠状病毒肺炎mRNA疫苗支撑的mRNA药物市场规模快速萎缩。2020-2021年持续在镁光灯下的以斯微生物等为代表的mRNA企业进入了裁员、诉讼等终局,资本对于RNA疗法的追捧,已由此前的mRNA切换到了小核酸领域。根据牛氪资本统计,2023年以RNAi、ASO(反义寡核苷酸)药物、siRNA等为主流的小核酸药物共发生私募融资20起。资料显示,小核酸药物是由少量核苷酸组成的短链核酸,通过干预靶基因表达实现治疗疾病的目的,小核酸药物调控转录后mRNA水平,具有长效、高效和设计简单等优势,在难以成药的特殊蛋白靶点上有望实现突破,有望成为继小分子和抗体之后具有颠覆性的新主流疗法,由此得到了资本市场持续关注。统计显示,FDA已批准12款小核酸药物(不含已退市产品),其中7款ASO、5款siRNA。适应症方面主要围绕慢病、肿瘤等领域展开,凭借长效优势,小核酸能够三个月到半年给药,提升用药便利性及患者依从性。慢病方面,诺华siRNA药物Inclisiran上市,降血脂进入到了半年一针时代,其他包括ANGPTL3、apoC-III、Lp(a)等一系列长效靶点进展积极;罗氏和Alnylam合作的靶向血管紧张素原AGT小核酸药物Zilebesiran最新公布了优异的II期数据,降血压行将进入到半年一针时代。我国的小核酸药物目前尚处于发展初期,目前一批围绕ASO、siRNA、saRNA等国产自研和引进合作的小核酸药物陆续进入临床阶段,值得持续关注。2023年,包括圣因生物、婧因药业、环码生物、舶望制药等小核酸药物研发商均完成超3亿元融资,资本持续跟进。此外,海内外小核酸药物BD热度逐步提升。2023年12月,圣因生物与信达生物达成战略协议,共同开发靶向血管紧张素原AGT的siRNA候选药物SGB-3908,用于治疗高血压。2024年开年,先是瑞博生物与勃林格殷格翰达成合作,共同开发治疗NASH/MASH的小核酸创新治疗,总交易金额超20亿美元;随后诺华与舶望制药就RNAi疗法达成两项独家许可合作协议,潜在总金额高达41.65亿美元。诺和诺德司美格鲁肽的爆火,让多肽再次进入了资本的视野,特别是GLP-1靶点,整个产业链从上游的保护氨基酸、固相合成试剂到中游的多肽原料药、CDMO等都得到了资本史无前例的关注。根据牛氪资本统计,2023年该领域共发生私募融资7起,除甘李药业(603087.SH)完成7.6亿元定增外,呈元科技和麦科奥特均完成超亿元级融资。而多肽上游保护氨基酸厂商泰和伟业在2023年不到半年时间两轮累计融资超5亿元,所获资金将主要用于加速公司240亩二期工厂的投产及500亩三期工厂的建设,计划于2025年实现1000亩一二三期工厂的投产,进一步满足全球Fmoc氨基酸的增长需求。根据牛氪资本整理,2005年全球首个GLP-1受体激动剂艾塞那肽获批上市至今全球获批上市的GLP-1药共15款,国内获批上市9款。以诺和诺德和礼来为代表的跨国大药企推出的司美格鲁肽和替尔泊肽在降糖和减重等效能方面疗效显著,不断打破多肽药物营收天花板,司美格鲁肽2023年全年总销售额已达到约211.58亿美元,将与K药抢夺「药王」宝座,成为超重磅药物,中国区GLP-1产品收入9.03亿美元,在中国占据76.6%的市场份额。此外,根据牛氪资本统计,截至2023年底,全球在研GLP1R靶点企业共覆盖93家企业,近400个项目持续推进中,2型糖尿病、肥胖等适应症为目前主要开发方向,AD、NASH等适应症持续推进。根据牛氪资本统计,ADC领域从前几年的私募融资热浪后切换到2023年重磅“出海”的BD交易繁荣阶段。根据牛氪资本统计,2023年ADC领域全年私募融资12起,交易数量交2020-2022年明显下降,涉及融资总额下滑明显。全年超5亿元融资仅一笔,同宜医药于2023年5月宣布连续完成B轮与B+轮融资,融资金额近1亿美元,此次融资资金将主要助力同宜双配体药物偶联技术(Bi-XDC)管线的临床开发,包括CBP-1008中国关键注册II期临床试验、CBP-1018中美临床I/II期试验、CBP-1019中美临床I期试验、CBP-8008(C-PROTAC)中美IND申请等。尽管如此,BD及兼并收购等交易却异常活跃。继2022年12月默沙东与科伦博泰就7款ADC达成93亿美元交易后,2023年海内外ADC领域空前繁荣。2023年3月,辉瑞作价430亿美元收购Seagen,创近年来交易新高;10月,默沙东与第一三共就3款ADC达成高达220亿美元交易再掀浪潮;12月,艾伯维作价101亿美元收购Immunogen引来热议,随后BMS与百利天恒双抗ADC达成最高达84亿美元的交易则将国内的ADC掀上高潮。统计显示,目前ADC全球获批产品15款,其中4款ADC药物在中国上市,但国产厂商获批上市的仅1款,为荣昌生物维迪西妥单抗(RC48)。最新资料显示,维迪西妥单抗自2021年已获批胃癌、尿路上皮癌两个适应症,且都已进入医保。数据统计,截至2023年5月全球超600个ADC项目在研,其中超200个项目已进入临床开发阶段,中国企业是ADC药物研发的主力军,在研项目超330个(占比46%),围绕HER-2、TROP-2、CLDN18.2、EGFR、B7-H3等靶点开发,MSLN、DLL3、CD33、PSMA等新靶点、双靶点ADC也在持续推进中。从产品上市表现来看,开启ADC浪潮的第一三共HER2 ADC标杆产品T-DXd(DS-8201,商品名“优赫得”,通用名:注射用德曲妥珠单抗) 2023年Q1-3收入约16亿美元,随着T-DXd适应症不断拓展,有望成为全球销量最高的ADC药物。根据Kadcyla等ADC行业相关公司财报,2022年全球ADC药物市场规模达76亿美元,2018-2022年CAGR高达63%,2023全年全球市场规模有望突破百亿美元;国内ADC市场方面,2022年市场规模约8亿元,2023年预计21亿元,但2030年预测市场规模达662亿元,2021-2030年CAGR达79.4%。2022年以来,国产ADC掀起国际化BD/兼并收购浪潮,HER2、TROP2、Clsudin18.2等热门靶点产品受到广泛认可,GPRC5D、CDH6等创新靶点先后获得包括MSD、阿斯利康、强生、GSK等MNCs巨头们青睐。未来,除了新靶点的继续开发,ADC联合单抗拓展大适应症潜力巨大。目前,以PD-1/PD-L1单抗为代表的免疫治疗是诸多癌症的一线标准疗法,ADC作为高效的靶向化疗手段,通过与免疫疗法联合,显示出往大适应症前线治疗拓展的巨大潜力和可能,TROP2、Nectin-4以及HER2等ADC产品正在开展多项注册临床实验。Seagen在2023 ESMO会议公布,其Padcev(Nectin-4 ADC)联合帕博利珠单抗(PD-1)相比于标准化疗在一线晚期尿路上皮癌(UC)患者中PFS和OS几乎翻倍,ADC药物在前线治疗领域持续取得突破。根据牛氪资本统计,2023年AI制药共发生11起,涉及交易金额12亿元,交易活跃度创2020年以来新低。2020年以来,Schrodinger和Relay Therapeutics先后上市,推动了资本对以晶泰科技和英矽智能为代表的国内AI制药厂商的追捧,AI制药企业如雨后春笋般诞生并获得资本助力,根据牛氪资本统计,目前国内AI制药企业至少百余家且多数获得过融资,而资本的来源从市场化机构到互联网、药企等在内的产业资本,以及国资或地方的政府基金。不过,时间流转到2023年,晶泰科技和英矽智能先后向港股发起冲击,而AI制药企业在资本寒冬之下的继续融资也变得略显萧瑟。重磅交易方面,2023年亿元级以上的交易仅3起,涉及深势科技(7亿元)、药物牧场(2700万美元)和德睿智药(2000万美元),其中,深势科技的7亿元融资投资方包括众源资本、和玉资本、正心谷资本、Evergreen Scitech Delta等和哈勃投资等产业资本,至此共完成5轮融资,累计融资金额达到十几亿元 。从晶泰科技和英矽智能等招股说明书看,英矽智能共完成7轮25亿元融资,2022年8月引入沙特阿美旗下的多元化风投基金Prosperity7 Ventures等时,估值达到65亿人民币,而英矽智能2021-2022年营业收入为471.3万美元、3014.7万美元,增幅达539.6%;对应的净利润也分别为-1.31亿美元,-2.22亿美元,合计亏损3.53亿美元(约为25亿元);晶泰科技最新一轮融资后的估值19.68亿美元(折合127.41亿元、152.89亿港元), 2020-2022年营收分别为3564万元、6280万元、1.33亿元,对应的经营亏损分别为1.26亿元、2.99亿元、5.25亿元;2023年上半年营收为7997万元,经营亏损为4.35亿元。目前整个AI制药面临的是商业化难以闭环、技术作用有限等现实问题。根据牛氪资本统计,2022年国内核药市场共发生私募融资7起,其中先通医疗超11亿元融资刷新核药领域历年单笔交易规模,此外核欣医药、华硼中子、诺宇医药等也先后完成融资。海外方面,RayzeBio于2023年9月登陆纳斯达克,募资3.11亿美元,下一代核药研发公司Mariana Oncology也在当月完成1.75亿美元融资。此外,包括礼来、BMS等MNCs入局,通过BD合作或兼并收购方式介入,交易规模巨大。具体而言, 2023年3月,诺华宣布与Bicycle Therapeutics达成超17亿美元合作,开发针对多个肿瘤靶点的双环肽放射性偶联药物(Bicycle® Radio-Conjugates);5月,拜耳也宣布与Bicycle达成超17亿美元合作,双方将针对几个未公开的肿瘤靶点开发双环肽放射性偶联药物;9月,罗氏旗下基因泰克与PeptiDream宣布达成一项超10亿美元的多靶点合作和许可协议,将共同发现和开发新型大环肽-放射性同位素偶联药物;礼来则直接4亿美元收购POINT Biopharm布局下一代放射性配体疗法,BMS更是以41亿美元收购刚上市的RayzeBio获得基于锕(Actinium)的差异化放射性药物平台。截至目前,FDA批准了10个RDC上市,包括8款PET诊断药和2款治疗药。随着诺华的Lutathera和Pluvicto的上市后的表现,核药市场再度引起国内外资本及产业方跟进。根据资料,Pluvicto在2023年前三个季度销售额达到7.07亿美元,2023年有望突破十亿美元跻身重磅炸弹行列。在靶点方面,目前已展现出临床优势的靶点仍相对集中,高度同质化,全球核药企业亟需在开发放射性药物新靶点方面有所突破,国内的核药以跟随为主,靶点相集中为PSMA、SSTR2、FAP。核素是核药的源头,现在核药赛道逐渐火热,主要原因就是有了半衰期长、比活度高、无载体的核素,治疗性的RDC才成为可能,所以核素对核药行业至关重要。就核素应用而言,目前医用核素非常少,常用核素镥[177Lu]因能量高、射程短、稳定性高、成药性好等特点,成为目前研发主流,大部分融资公司均有相关管线布局;而锕[225Ac]、镓[68G]也是值得关注的创新核素,目前RayzeBio、Isotope Technologies Munich、Convergent Therapeutics及国内企业诺宇生物等均有布局。此外,核素供应和生产是掣肘国内核药产业发展的关键挑战之一,目前主要依靠进口,但进口同位素成本高昂,因此,对于国产厂商而言,围绕已有明确医用价值的同位素的生产工艺和质量控制进行探索和产业化显得尤为重要,否则未来核药的可及性和商业化可能会面临挑战。国内很多企业也都在购买或者建设各类加速器,重点都是在核素生产上。阿尔兹海默症(AD)目前发病机制尚不明确,β淀粉样蛋白(Aβ)假说和Tau蛋白假说为主流,即由β淀粉样蛋白沉积形成的淀粉样蛋白斑和由高度磷酸化的tau蛋白形成的神经原纤维缠结是AD的两个特征性病理发现。2023年,针对β淀粉样蛋白的单克隆抗体用于治疗阿尔茨海默病再迎新进展,继FDA仅于2021年加速批准aducanumab后,渤健/卫材共同研发的仑卡奈单抗Lecanemb于2023年7月获得FDA完全批准,这也是近20年FDA首个完全批准的抗阿尔茨海默病药物(抗Aβ药物),随后,Lecanemb于2023年12月在日本批准上市,并在2024年1月进一步获得NMPA批准。而礼来Donanemab注射液在其Ⅲ期试验临床结果中表现出强有力的有效性和安全性,作为Lecanemb的有力竞争产品,于2023年11月上市申请被FDA拟纳入优先审评,用于治疗早期阿尔茨海默症,预计24H1获得完全批准;几乎同一时间,NMPA已授予donanemab治疗阿尔茨海默病突破性治疗药物认定,用于治疗早期症状性阿尔茨海默病。与此同时,Madrigal Pharmaceuticals在研非酒精性脂肪性肝炎(NASH)疗法resmetirom于2023年已获得FDA授予的突破性疗法认定,预计很快将获得FDA批准上市。此外,诺和诺德GLP-1靶点也在AD等领域开展产品研发工作。在可预见的2024年,关于AD的相关产品将迎来批量获批上市,商业化之路开始拉开序幕。国内部分,目前先声药业licensein两款AD创新药,在国内AD研发上进展靠前。根据资料,我国药企主要集中在传统靶点(胆碱酯酶相关)的小分子药物上,且除了绿谷制药的GV-971,大多处于临床早期;先声从德国Vivoryon引进了小分子药varoglutamstat,目前处于II期阶段;新华制药通过联合沈阳药科大学研发的OAB-14是靶向Aβ清除的多靶点小分子抗AD药物,目前处于I期阶段;在生物药上,国内只有恒瑞医药针对Aβ的SHR-1707,为自主研发的单抗,目前处于I期阶段,2023年3月完成首例患者给药。显然,在可预见的将来,国内AD领域将率先由MNCs开启商业化之路。NASH是一种慢性疾病,全球尚无NASH的药物获批。针对治疗NASH的路径,目前主要有三个方向,即靶向肝脂代谢和氧化应激、靶向肝脏炎症和细胞死亡、靶向肝纤维化,在靶点选择上包括FXR、GLP-1、HR-β、PPAR、FGF21等。目前,针对FGF21(成纤维细胞生长因子21)进行NASH新药开发的公司中,Akero Therapeutics、89bio等备受瞩目。2023年,NASH产品迎来新的进展。2023年9月,FDA认定Madrigal的resmetirom(MGL3196)的新药申请(NDA)并纳入优先审查,用于治疗伴有肝纤维化的NASH成人患者,MGL3196已在临床Ⅲ期试验中得到积极结果,主要终点和关键次要终点均已达成,有望成为全球首个获FDA批准的NASH产品。而Akero核心项目AKR-001—原安进公司开发的AMG876、也是后来的Efruxifermin(EFX),用于NASH的临床进展,于2022年12月被FDA授予EFX治疗NASH的突破性疗法认定,在2023年6月披露的NASH创新组合疗法最新2b期试验结果积极,减少65%肝脂肪,也是MGL3196的有力竞争产品。此外,89bio(ETNB)在2023年11月完成1.5亿美元的公开增发,用于支持 Pegozafermin 药物的临床开发,计划于2024年H1启动2项研究 Pegozafermin在NASH中的3期临床试验;诺和诺德的FGF21新药也已经进入临床阶段。国内方面,目前君圣泰、正大天晴、天士力、歌礼制药、微芯生物、博骥源、安源医药、维亚臻生物等一众厂商均在开发相关产品,其中,正大天晴重金引入的 Inventiva S. A.(Inventiva)公司的泛PPAR激动剂启动NASH III期临床,其他均处于Ⅱ期阶段或更早期阶段。值得一提的是,君圣泰(02511.HK)于2023年初宣布完成了1.07亿美元的C/C+轮融资,由国开金融及广东国资管理的广东中医药大健康基金领投,越秀产业基金、昱烽晟泰基金旗下百亿资本及相关企业参与投资,公司也于2023年底成功在港交所主板IPO,实现通过资本化手段,根据公告,公司目前拥有五款产品,九条管线在研,其中HTD1801为核心产品,治疗NASH和原发性硬化性胆管炎已经获得了FDA的FTD,后者还获得了孤儿药资格认定,目前HTD1801治疗NASH的全球临床2b期研究已启动,预计2023年底完成患者入组。IPO持续低迷,进入“冷冻期”

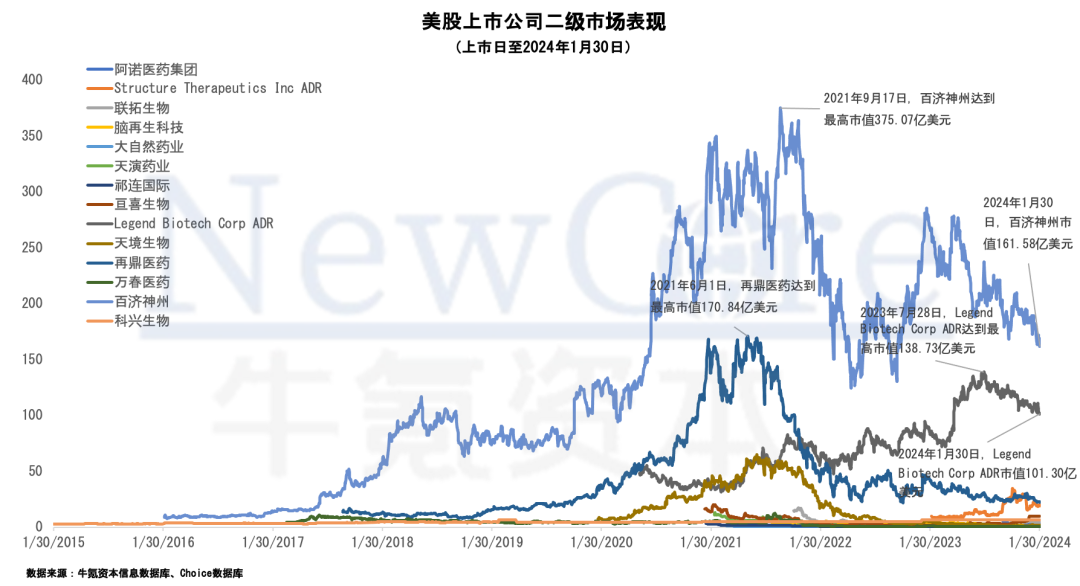

在港股持续下行和A股监管政策收紧的态势之下,生物医药板块进入“冷冻期”。根据牛氪资本统计,2023年生物医药板块IPO新增上市公司25家(含北交所5家),创2020年以来发行新低;涉及募资总额约为255.07亿元,募资规模为2018年(含)来新低。截止2023年底,尚有57家企业正排队等待上市,其中5家已过会(分别是**宁远、益诺思生物、迈百瑞、万高药业、一品制药),2家已注册待发行(分别是小方制药和新通药物),1家已提交注册(海昇药业)。全年终止上市的生物医药企业高达17家,其中不乏有一定规模体量的多肽药物研发商湃肽生物(创业板上市IPO终止)以及特色原料药CRO/CDMO企业皓天科技(科创板上市IPO终止)。此外,北海银河生物从深交所退市转板新三板。 实际上,对于生物医药类公司而言,2020-2022年的三年是该领域企业的IPO发行“大年”。按照牛氪资本的行业划分标准,共覆盖生物医药相关上市公司463家,其中仅2020-2022年新增IPO发行上市共178家,占历年上市合计数的约38.44%。进一步分析,A股方面,牛氪资本共覆盖340家(194家主板,89家创业板,57家科创板)已上市生物医药类企业,其中,仅2020-2022年新增发行106家,占整体A股发行总数的31.18%,而57家科创板生物医药类上市企业中,2020-2022年新增IPO发行数53家,占比92.98%;港股方面,目前共96家医药相关上市公司,其中2020-2022年新增IPO发行49家,占比51.04%;美股方面,目前共14家生物医药相关上市公司,其中2020-2022年新增IPO发行11家,占比78.57%;此外,瑞士交易所还覆盖1家生物医药相关上市公司,既2022年9月上市的健康元。 分板块来看,2023年生物医药类上市企业集中在创业板和港股,各涉及8家,涉及募资金额分别为104.31亿元、80.35亿元,占全年IPO数量和募集金额的半壁江山。美股方面,2023年新增上市2家,为硕迪生物(GPCR.O)和阿诺医药(ANL.O)。值得一提的是,瑞士市场目前仅一家,为健康元,于2022年登陆上市。不考虑2023年新上市的25家公司,牛氪资本覆盖的其他438家生物医药类相关上市公司中,2023年度市值增长公司仅98家,占比22.37%,其中涨幅超过50%的仅17家公司,A股上市公司中,新诺威(300765.SZ)涨幅达237.7%;全年市值下跌的共有340家公司,占比77.63%,其中跌幅超过50%的有49家公司,跌幅度最高的为开拓药业,达-87.4%。2023年,A股生物医药集中于创业板,科创板仅2家企业上市。根据牛氪资本统计,2023年A股新增IPO发行10家,创2020年以来新低,其中主板1家(海森药业),创业板7家,科创板2家(智翔金泰-U、百利天恒-U)。从上市表现来看,截至2024年1月26日,新增IPO发行企业除科源制药(301281.SZ)和百利天恒(688506.SH)外,均已跌破发行时市值。此外,牛氪资本统计了迄今按照第五套标准发行的生物医药企业的上市表现。统计显示,目前按此标准上市生物医药企业共19家,2023年受IPO收紧影响,仅智翔金泰(688443.SH)借此标准实现上市。截至2024年1月31日,上市的19家企业中,6家公司股价上涨,13家下跌,其中7家公司与发行时相比已跌去一半以上的市值。港股方面,全年生物医药板块上市8家,较2022年6家有所新增,但依然远低于2020-2021年,所募集资金总额80.35亿元,较2022年度38.79亿元上涨107.14%。其中,药明合联(02268.HK)于2023年11月17日登录港交所,发行价20.60港元/股,开盘大涨30%,市值一度超320亿港元,募集资金34.83亿港元,成为港股近3年以来最大医药IPO,这是药明系收获的第四个IPO(不含新三板),也是ADC领域CRDMO第一股。值得关注的是,迄今借助港股18A实现IPO上市的企业中,近83%企业跌破发行价。根据牛氪资本统计,截至2023年底,共计49家医药公司通过18A标准上市,其中,仅8家公司上市后市值有所上涨,占比16.33%,信达生物上涨超200%;康方生物市值翻倍;与此同时41家公司市值下跌,占比83.67%,其中32家公司较IPO时已经跌去一半以上的市值,占比65.31%,24家公司跌去了70%以上的市值,占比48.98%。实际上,自2022年以来,国内生物医药登陆美股的中概股遇冷,且上市后表现多不理想。牛氪资本共覆盖美股生物医药中概股14家,其中2020年(含)迄今共10家,2023年上市仅2家,分别是阿诺医药和硕迪医药(Structure Therapeutics)。从近4年上市企业表现来看,亘喜生物在2023年表现突出,市值增长超500%。10家公司上市后市值跌破发行市值,占比71.43%。

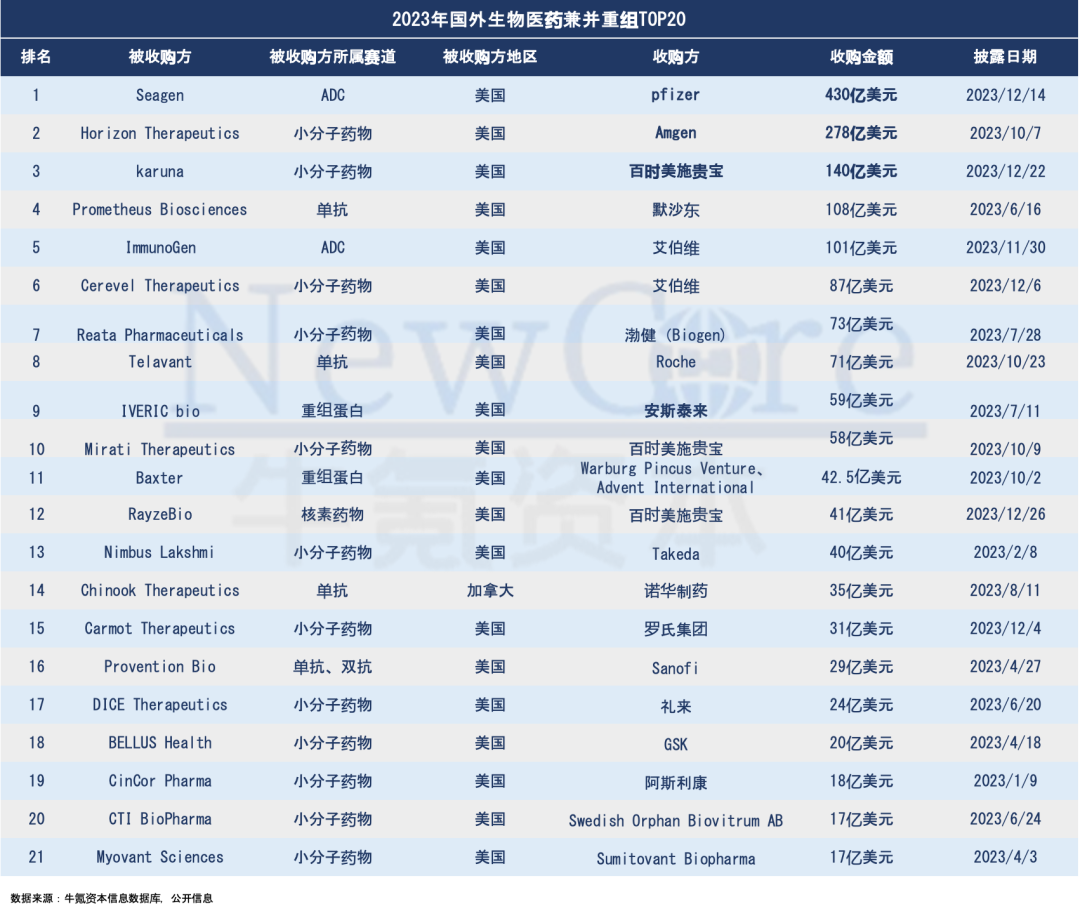

北交所设立迄今共12家生物医药类上市,其中2023年上市5家,募集资金总额12.80亿元。从细分板块来看,多集中在原料药/中间体领域。相比于其他板块,登陆北交所的公司上市后表现平淡,不过诺斯兰德上市后回报率达188%。兼并重组海内外继续活跃根据牛氪资本统计,2023年国内生物医药兼并重组市场交易较2022年交易量及交易总额均略有回升,为48起,交易额也创新高,涉及金额近345亿元。 从交易标的所属细分赛道来看,近年来,国内兼并重组主要聚焦在在原料药/中间体、中成药等传统领域,以及小分子等相对成熟的生物药赛道。根据牛氪资本统计,2023年国内兼并重组交易TOP3领域细分主要在原料药/中间体、中成药和小分子药领域,分别发生了10起、6起和6起,而2022年各赛道分别发生了13起、4起和6起。而抗体/融合蛋白、兽药/动保、保健品等领域2023年度兼并重组交易较为活跃,各自均发生了3起交易。从赛道交易金额来看,自2020年开始血液制品一直保持活跃度,行业整合不断,仅2023年共交易3起,涉及交易规模168亿元。实际上,血液制品在过去4年间产业与资本合力,通过收购控股权、私有化等方式改变产业格局。2020年11月,血液制品龙头泰邦生物(CBPO.NASDAQ)宣布由大钲资本牵头的买方财团以47.6亿美元(约合人民币309亿元)完成私有化;2021年11月,华润医药以48亿元收购血制品企业博雅生物;2023年,先是陕煤集团旗下胜帮英豪以38.44亿元宣布收购血液制品龙头企业派林生物23.01%的股份,而到了年底海尔集团宣布以125亿元收购基立福所持有的上海莱士(002252.SZ)20%股份并合计获得26.58%的表决权。此外,以石药集团为代表的产业资本和以甘肃国投为代表的地方国资开启了产业整合。2023年9月,石药新诺威公告作价18.71亿元收购巨石生物51.00%控股权,根据公告,巨石生物是石药集团的生物创新药核心资产之一,专注于抗体类药物、ADC以及mRNA疫苗等生物制药前沿领域,在研产品主要涉及乳腺癌、宫颈癌、胃癌、银屑病等适应症;2024年1月,石药新诺威再公告,拟以现金和股份方式重大资产重组百克生物100%股权,一系列的产业整合操作之下,新诺威成为了A股2023年涨幅最大的股票,达约238%。地方国资方面,继陕煤集团作为陕西国资控股派林生物后,甘肃国投再以18.7亿元收购佛慈制药38.37%股权。◼︎海外:MNC重磅出击,围绕生物技术各细分加速整合与国内集中在传统领域的整合形成鲜明对比的,是海外MNCs企业重磅出击生物技术各细分加速整合,借此进一步扩张、完善产品管线。根据牛氪资本统计,2023年全球生物医药领域海内外兼并重组事件为216起,较2022年的184起上涨17.39%,5起超百亿美元重磅交易就涉及1057亿美元的交易规模,其中辉瑞以430亿美元的高价成功将ADC药物研发巨头Seagen收入麾下,该笔交易是2023年全球生物医药领域中金额最大的一笔并购。从标的所属细分赛道来看,小分子药物依然是MNCs企业整合的主要领域,2023年TOP20交易单笔均超过17亿美元,其中12笔交易均属于小分子领域,此外单抗/重组蛋白领域涉及6起,ADC领域涉及2起,核药领域1起。

站在2024年初,牛氪资本从私募融资、BD交易、IPO和兼并重组角度,结合产业发展动态,对生物医药进行了系统的梳理和总结,截至2023年底,国内生物医药相关上市公司463家,从市值角度看,目前国内真正做强做大的企业屈指可数,超过千亿市值的公司仅有5家,超过2000亿市值的仅恒瑞医药和药明康德,绝大多数企业还是在数百亿元或数十亿元市值徘徊。显然,无论在技术、产品、市场等产业层面,还是收入利润等财务层面,又或者产业整合层面,对比Pfizer、Amgen、BMS、艾伯维、礼来、强生、默沙东等MNCs企业,国内生物医药厂商要走的路还很漫长。中国创新药发展不过十年,但生物医药企业在近两年与MNCs间持续不断的重磅License out交易中的表现令人瞩目,国产厂商在内卷之下纷纷起航的国际化出海之路也已拉开序幕,中国生物医药企业成为MNCs未来可期,正所谓“道阻且长,行则将至;行而不辍,未来可期”。牛氪资本也将在未来携手生物医药领域包括产业及资本等在内的众多参与方,在做强做大的道路上携手共进。

本文所载信息来源于公开资料或访谈,牛氪资本不保证其准确性与完整性。本文所载信息、材料或分析只提供给收件人作参考之用,不是或不应被出售、购买或认购证券及其他金融工具的要约或要约邀请。 收件人不应单纯依靠此文而取代个人的独立判断。牛氪资本及其雇员对因使用本文及其内容而引致的损失不负任何责任。

|  /3

/3